Aurelius und Mutares sind beide engagiert im „Carve-out“-Geschäft. Frei übersetzt: Ungewünschte, oft unrentable Beteiligungen von Konzernen übernehmen, optimieren und dann zu einem hohen Multiple auf das Ursprungsinvestment verkaufen. Oft gibt es sogar zum symbolischen Kaufpreis eine „Morgengabe“.Und die Ergebnisse von beiden können sich sehen lassen. Die AURELIUS Equity Opportunities SE & Co. KGaA (ISIN: DE000A0JK2A8) und die Mutares SE & Co. KGaA (ISIN: DE000A2NB650) veröffentlichten ihre Quartalsberichte. Gelegenheit für eine Ggenüberstellung der beiden Münchener Unternehmen. Vorweggenommen: Es gibt keinen klaren „Gewinner“ oder „Favoriten“ – die Gegenüberstellung soll einfach Unterschiede und „Gleichlaufendes“ aufzeigen. Wobei diesmal einer der beiden wesentlich positiver und transaktions-freudiger in die nähere Zukunft blickt, als der andere.

Aurelius und Mutares Aktie – Kursentwicklung, Dividende, KGV, Market-Cap,…

Aktienkursentwicklung (XETRA) seit dem 01.01.2021: Aurelius notierte am 04.01.2021 zur Markteröffnung bei 17,69 EUR, zum Handelsschluss Freitag , dem 11.11.2022 bei 19,61 EUR – Kurshöchststand in den letzten 52 Wochen: 30,90 EUR 16.11.2021), Tiefstkurs bei 18,04 EUR (29.09.2022). Dazu kommt die Dividende von 1,00 EUR, ausgeschüttet am 19.05.2021 und 1,50 EUR im juni 2022. Stützend für die Kursentwicklung wirkt das wieder neu aufgelegte, aktuell laufende Aktienrückkaufprogramm der Aurelius in Höhe von bis zu 30 Mio EUR.

Unternehmensmeldung Aurelius 23.06.2022: „Das Aktienrückkaufprogramm 2022 umfasst 1.000.000 Aktien, in einem Gesamtvolumen von bis zu 30 Mio. EUR. Diese Kapitalmarktmaßnahme folgt auf das abgeschlossene Aktienrückkaufprogramm 2021, welches von November 2021 bis Mai 2022 ausgeführt wurde sowie auf einen beschlossenen Aktieneinzug, der im Juni 2022 angekündigt wurde. Das neue Aktienrückkaufprogramm soll in der Zeit vom 1. Juli 2022 bis 30. Juni 2023 durchgeführt werden..“

MorphoSys Aktie im Fokus – Roche meldet: potentielles Alzheimermittel erreicht keine „Verlangsamung des klinischen Krankheitsverlaufs“.

Rheinmetall Aktie eine Wette auf dauerhaft erhöhte Verteidigungsausgaben. Heute Kapazitätsausbau durch 1,2 Mrd EUR Zukauf in Spanien.

Mutares notierte am 04.01.2021 zur Markteröffnung bei 10,90 EUR, zum Handelsschluss Freitag, dem 11.11.2022 bei 19,90 EUR – Kurshöchststand in den letzten 52 Wochen: 24,75 EUR (12.01.2022 -korrigiert um Verwässerunsgeffekt). Tiefstkurs bei 14,16 EUR (14.07.2022). Zu beachten bei der Kursentwicklung von Mutares: Am 13.10.2021 wurde eine Kapitalerhöhung mit Bezugsrecht durchgeführt: 3 alte Aktien berechtigten zum Bezug einer neuen Aktie zu 19,50 EUR. Dazu die Dividende in Höhe von 1,50 EUR, die in 2021 ausgeschüttet worden ist und die Dividende von 1,50 EUR im Mai 2022. Weiterhin sollte das in 2021 erfolgte Uplisting der Mutares-Aktie in den Prime Standard dauerhaft positive Effekte auf die Kursentwicklung haben.

Verbio Aktie gestärkt: Q1 Zahlen zum 30.09. lassen Jahres-Prognose konservativ erscheinen. Und politische Querschüsse sind auch verstummt.

Haier Smart Home Aktie – KAUF für „Aktien Spezialwerte“, D-Aktie spannend, trotz China. „Schläferaktie“ , hohe Bewertungsdifferenzen,..

Dividende ist für die Aktionäre beider Gesellschaften eine wichtige und verlässliche Größe in der Vergangenheit gewesen: Hohe Dividendenrendite aufgrund einer aktionärsfreundlichen Ausschüttungspolitik- die Dividende für das Geschäftsjahr 2021 betrug 1,50 EUR, mehr als die im Vorjahr prognostizierten 1,25 EUR für 2021. Seinerzeit hatte man eine Dividende von 1,50 EUR erst für das Geschäftsjahr 2022 in Aussicht gestellt. Wie gesagt für 2020 gab es noch 1,00 EUR. Und bezüglich der Dividenden für das Geschäftsjahr 2020 und 2021 setzte Mutares auf Kontinuität: Dividende von 1,50 EUR. Aufgeteilt in eine sogenannte Basisdividende von 1,00 EUR zzgl. 0,50 EUR aus Beteiligungsverkäufen.

Marketcap Aurelius liegt bei 567,80 Mio EUR und einer Dividendenrendite von 7,65 %, Bei Mutares steht eine Marketcap von 424,53 Mio EUR und eine Dividendenrendite von 7,5 %.(Stand 11.11.2022)

Erstmals in unseren regelmässigen Quartalsvergleichen liegt zum Artikelstichtag der absolute Kurs/Preis der Mutares Aktie über dem der Aurelius. Was sich auch in dem verringerten Abstand der Marktkapitalisierung neiderschlägt, hier hat die Mutares einiges aufgeholt – wie gesagt Momentaufnahme, aber schon eine Tendenz. Wenn diese sich fortsetzen sollte…

Vorab der Ausblick auf das vierte Quartal 2022 – Aurelius eher pessimistisch, Mutares sieht optimistischer. Transaktionsfreude bei Mutares ausgeprägter, Aurelius schaltet auf Vorsicht

AURELIUS: „„Mehr denn je setzen wir auf Wachsamkeit. Die belastende makroökonomische Situation wird das Transaktionsumfeld in den kommenden Monaten verstärkt dämpfen. Für unsere Unternehmen sind wir mit unseren operativen Spezialisten daher intensiv im Einsatz. Einen Handlungsdruck für weitere Transaktionen spüren wir derzeit nicht. Mit dem Verkauf von Briar Chemicals ist uns im Oktober zuletzt ein sehr erfolgreicher Exit gelungen. Generell halten wir bei der weiterhin angespannten Wirtschaftslage sowie den geopolitischen Spannungsfeldern eine verlässliche Einschätzung zur weiteren Entwicklung für schwierig. In der jetzigen Phase zählt sorgsames Beobachten und schnelle Handlungsfähigkeit, sollten sich entscheidende Parameter ändern“,“ so schaut Matthias Täubl, CEO der AURELIUS Equity Opportunities auf die nächsten Monate

Für die kommenden Monate rechnet AURELIUS Equity Opportunities mit einem fortwährend angespannten Markt und entsprechenden Hemmnissen, aber auch Chancen für viele Industrien. Vor dem Hintergrund der beschwerlichen geopolitischen sowie ökonomischen Welt- und Marktlage ist zu erwarten, dass Preissteigerungen für Energie sowie Rohstoffe ebenso anhalten, wie auch Zinserhöhungen, Störungen der Lieferketten und ein Anstieg der Inflationsrate. Das AURELIUS Equity Opportunities-Portfolio sei damit aktuell einem höheren Risiko für eine Hemmung des Wachstums ausgesetzt. Das Konzernergebnis der AURELIUS Equity Opportunities werde konkret durch den in Summe gefallenen Beitrag des Portfolios zum Ergebnis des AURELIUS Konzerns beeinflusst.

Nagarro mit ungebrochener Dynamik. Q3 „zwingt“ zu nächster Prognoseerhöhung. Die letzte ist nicht einmal einen Monat her.

KATEK liefert „stärkstes Quartal der Unternehmensgeschichte“ mittlerweile in Serie. Ausblick auf Q4 ist optimistisch – Plus US-Zukauf.

Encavis Nagarro Allgeier Katek SFC Energy – Q3 Zahlen stehen diese Woche an. Erwartungen sind die Messlatte für diese vielbeachteten Aktien

MUTARES: „Das aktuelle Markt- und Konjunkturumfeld biete umfangreiche Chancen, das Portfolio signifikant auszubauen. Das Portfoliowachstum sei die Grundlage für zuverlässig prognostizierbare Umsatzerlöse aus dem Beratungsgeschäft sowie Dividenden- und Exit-Erlöse entlang der drei Phasen der Wertschöpfung. Vor dem Hintergrund der sich bietenden Chancen bekräftige das Management auch die Mittelfristziele, die bis zum Geschäftsjahr 2025 einen Anstieg des Konzernumsatzes auf ca. 7,0 Mrd EUR und einen Jahresüberschuss der Mutares-Holding in einer Spanne von 125 Mio bis 150 Mio EUR vorsehen..“

Dazu kommt, dass die Mutares NACH den Quartalszahlen noch zweimal mit Transaktionen den Kapitlamarkt erfreute: Unter dem Titel „Mutares bessser als Milliardenkonzern?“ ging es um die Übernahme eines 50%-Kapitalanteils an der Peugeot Motocycles – inclusive unternehmerische Führung. Und kurz davor meldete man den Exit bei Royal de Boer über dem 7-10fachen ROIC.

Und jetzt DIE Zahlen

Konzernumsatz:

AURELIUS erzielte einen Konzern-Gesamtumsatz von 2.351,7 Mio EUR und lag damit, vor dem Hintergrund der Marktsituation und aufgrund von Änderungen im Konsolidierungskreis, leicht unter dem Wert des Vergleichszeitraums (Q1-Q3 2021: 2.485,1 Mio EUR). Auch aufgrund der grossen Umsatz-Zukäufe dieses Jahr erreichte der annualisierte Konzernumsatz aus fortgeführten Geschäftsbereichen 3.092,4 Mio EUR (Q1-Q3 2021: 2.436,6 Mio EUR).

MUTARES: Auf Konzernebene erzielte Mutares in den ersten neun Monaten 2022 Umsatzerlöse von 2.677 Mio EUR (Vorjahreszeitraum 2021: 1.762,7 Mio). Der Anstieg ist insbesondere auf die hohe Akquisitionsaktivität im zweiten Halbjahr 2021 sowie im Berichtszeitraum selbst zurückzuführen. Bis Ende des Jahres will man auf MINDESTENS 4 Mrd Umsatz kommen. Und damit würde die Mutares zumindest bezüglich Konzernumsatz wohl erstmals auf Jahresbasis die AURELIUS „überholen“. Zur Erinnerung: Aurelius erwartet nur einen „moderat steigenden Konzernumsatz“, so dass bei einer Ausgangsbasis von gut 3,2 Mrd EUR wohl eher keine „mindestens 4 Mrd EUR“ erreichbar sein sollten. Aber wichtiger als UMSATZ sind natürlich, die erzielten Gewinne, weniger die operativen Gewinne, eher die Veräusserungsgewinne und Consultingerträge der Holdinggesellschaft.

In den ersten neun Monaten liegt Mutares beim Konzernumsatz vor Aurelius – und der Abstand könnt esich bis Ende des Jahres noch erhöhen. Aber Umsatz ist nicht die wichtigste Kenngrösse der auf Beteiligungskäufe und insbesondere verkäufe konznetrierten Konzerne.

Einzelheiten zur Gewinnsituation in den Einzeliunternehmen (Holding)

AURELIUS: Das Ergebnis aus Unternehmensverkäufen belief sich auf 50,1 Mio EUR (Q1-Q3 2021: 37,6 Mio EUR), größtenteils zurückgehend auf den Verkaufserlös der AKAD University, was sich positiv im Ergbenis der Holding niederschlagen wird.

MUTARES: Die Umsatzerlöse der Mutares Holding aus Beratungsleistungen an verbundene Unternehmen und Management Fees stiegen in den ersten neun Monaten 2022 um 28 % auf 45,5 Mio EUR (Vorjahr: 35,6 Mio) an. Der Anstieg ist eine Folge der hohen Transaktionsaktivität und eines dadurch vergrößerten Portfolios. Umsatzerlöse und Dividenden aus dem Portfolio ergeben das sog. „Portfolio Income“, welches sich für die ersten neun Monate 2022 auf 49,4 Mio EUR (Vorjahr: 36,0 Mio) beläuft. Damit ergibt sich ein Nettoergebnis der Mutares-Holding für die ersten neun Monate 2022 von 16,2 Mio EUR, gegenüber 17,6 Mio im Vorjahreszeitraum. — gegenüber den bereits nach 6 Monaten erreichten 14,2 Mio EUR ein eher enttäuschender Zuwachs. .

Instone DIC Asset Hamborner. Immobilien-Aktien mit soliden Quartalsergebnissen. Im Club der abgestraften „Zinswende-Aktien“ – Kurschancen?

Bloom Energy setzt auf starkes Nachfragewachstum. In Italien findet man nach Ferrari als Referenzkunden einen Multiplikator und Partner.

NAV bei Aurelius – Bargain Purchase Erträge als „Krücke“ zum NAV bei Mutares

NAV je Aurelius Aktie – Masstab für „Luft nach oben“, mit „Risikoabschlag für Ukraineauswirkungen“ berechnet! Bei Mutares findet sich keine Angabe zu einem NAV. Hinweis auf „Werte“ über den Bilanzansatz hinaus bieten die Bargain-Purchase-Erträge (Erträge aus „Minderzahlungen beim Erwerb von Beteiligungen für deren Assets“, die dem EBITDA des Konzerns zugerechnet werden. Also die Differenz zwischen Kaufpreis und Fair-Value von Assets, Forderungen oder sonstigen Vermögensgegenständen:

Um die Transparenz zu steigern nahm Aurelius eine Änderung beim Ausweis des NAV vor: Zum 30.09.2022 lag der Net Asset Value (netto) bei 909,0 Mio EUR und somit unterhalb des Niveaus zum Ende des ersten Halbjahres (30.06.2022: 1.004,2 Mio). Dieser Wert drücke sowohl einen konservativen Bewertungsansatz als auch eine verringerte operative Leistung des Portfolios aus. Das derzeitige makroökonomische Umfeld, also konkret schlechtere Umsatz- und Ertragszahlen der Beteiligungen, belaste den Net Asset Value (netto). Deutlich gestiegene Energiekosten träfen auf eine begrenzt durchführbare Weitergabe der Preise an die Kunden, eine von Experten erwartete Rezession führe bereits zu Kaufzurückhaltung.

Dazu die entsprechende Berechnung des Net Asset Value des AURELIUS Portfolios (in Mio. EUR)

| NAV zum 30.09.2022 | |

| Industrial Production | 337,3 |

| Retail & Consumer Products | 306,2 |

| Services & Solutions | 51,8 |

| NAV der Portfoliounternehmen * | 695,3 |

| Andere | 153,8 |

| Co-Investments | 59,9 |

| Summe (netto) | 909,0 |

| NAV (netto) je Aktie EUR ** | 33,59 |

* Der dargestellte Net Asset Value der Konzerneinheiten ist gemäß der Anteilsquote der AURELIUS Equity Opportunities abgebildet.

** Die eigenen Aktien sind in der Berechnung des NAV (netto) je Aktie nicht enthalten. Die Summe der berücksichtigten Aktien beträgt somit 27.064.453 Stücke.

MUTARES: Konnte in 2021 eine förmliche Explosion bei den sog. Bargain-Purchase-Erträgen melden. In 2021 erreichten diese 692,7 Mio EUR, während sie in 2020 noch bei 207,8 Mio EUR lagen. Und in den ersten neun Monaten waren aussagegemäss die Gewinne aus günstigem Erwerb („Bargain Purchase“) erneut ein wesentlicher Treiber für das EBITDA des Konzerns, das sich auf 149,2 Mio EUR belief. Im Vorjahr erreichte man durch den „dicken Lapeyre-Erwerb“ sogar 496,5 Mio EUR.

Aber operative Verbesserungen, die zu einer Wertsteigerung von noch nicht veräusserten Beteiligungen führen sollten, wären zwar bei einem NAV zu berücksichtigen, finden aber in der Mutares Bilanz keinen Niederschlag.

EBITDA Aurelius und Mutares beim operativen EBITDA wenig Veränderungen zum Vorjahr

AURELIUS: Das operative EBITDA des Gesamtkonzerns beträgt für die ersten neun Monate des laufenden Jahres 163,8 Mio EUR (Q1-Q3 2021: 181,4 Mio EUR). Der Rückgang des operativen Ergebnisses sei insbesondere von den andauernden makroökonomischen Verwerfungen beeinflusst. Für Restrukturierungs- und Einmalaufwendungen fielen mit 45,7 Mio EUR weniger Aufwendungen an als noch im Vorjahr (Q1-Q3 2021: 56,5 Mio EUR). Das Ergebnis aus Unternehmensverkäufen belief sich auf 50,1 Mio EUR (Q1-Q3 2021: 37,6 Mio EUR), größtenteils zurückgehend auf den Verkaufserlös der AKAD University. Das EBITDA des Gesamtkonzerns stieg auf 182,3 Mio EUR gegenüber dem Vergleichszeitraum (Q1-Q3 2021: 175,6 Mio EUR).

Ballard Power: Erst durchwachsene Q3-Zahlen, dann Kursschub durch die Inflationsahlen am Donnerstag. Und „am Netz“ in Portugal…

RWE? Orstedt? Nordex? Gastbeitrag: „Die Nordsee wird zu einem gigantischen Kraftwerk. Wer profitiert?“

Nel Plug Power Bloom Energy Ballard Power Siemens Energy- Geht Kursexplosion weiter? Heute? Plus 4,3% – 16,02% – 16,35 % – 15,86% – 8,15% – Beginn einer H2-Rallye?

MUTARES: Die Gewinne aus günstigem Erwerb („Bargain Purchase“) waren erneut ein wesentlicher Treiber für das EBITDA des Konzerns, das sich auf 149,2 Mio EUR belief. Im Vorjahr erreichte man durch den „dicken Lapeyre-Erwerb“ sogar 496,5 Mio EUR. Das insbesondere um die Einflüsse aus den geschäftsmodellimmanent regelmäßigen Veränderungen in der Zusammensetzung des Portfolios bereinigte Adjusted EBITDA belief sich für die ersten neun Monate 2022 auf -37,7 Mio EUR (Vorjahr: -30,3 Mio). Gerade im Mutares Schwerpunkt Automotive lief es in letzter Zeit nicht rund

Die Bargain Purchase Erträge, die bei Mutares diesmal kräftig rückläufig waren (Vorjahr Lapeyre als „Riesenbrocken“ beeinflusst die Statistik), während bei Aurelius eine leicht positve Tendenz erkennbar ist, deuten darauf hin, dass Mutares umsatztechnisch bei den Zukäufen eher „kleinere Brötchen“ bevorzugte, während Aurelius eher „gutlaufende Unternehmen“ im Portfolio hatte oder aufkaufte – deshalb auch das deutlich positivere EBITDA auf Konzernebene. Bestimmt auch positiver Effekt durch die gestiegene „Kaufkraft“ über Co-Investments mit dem neuaufgelegten Aurelius Fonds! So werden auch profitablere Übernahmeziele mit Sondersituation greifbar. was sich auch in der Höherbewertung beim insgesamt gesunkenen NAV auswirkt: „Während sich der NAV-Wert für das Bestandsportfolio um 13 % verringerte, stieg der Net Asset Value (netto) für die als Co-Investment getätigten Vermögensgegenstände um rund 45 %.“

WICHTIGSTES KRITERIUM: TRANSAKTIONEN, Verkäufe. Aurelius und Mutares sehr aktiv im ersten Halbjahr und nach dem 30.06.

AURELIUS meldete in diesem Jahr bisher sieben Add-on-Akquisitionen für bestehende Portfoliounternehmen, fünf Co-Investments sowie vier (Teil-) Exits. Bedeutend: Die European Imaging Group erwarb Mehrheitsbeteiligungen an CameraNu.nl im Februar sowie an Cyfrowe.pl im Mai. BMC Benelux führte im März die Akquisition des Baumaterial-Bereichs von De Rycke durch.

Gemeinsam mit dem AURELIUS European Opportunities Fund IV wurde im April mit der Übernahme des britischen Geschäftsbereichs der McKesson Corporation (heute: Hallo Healthcare Group) die bisher größte Übernahme der Firmengeschichte vollzogen. Mit dem Verkauf von AKAD University konnte im Februar zudem ein besonders erfolgreicher Exit durchgeführt werden. Und nach dem Berichtszeitraum konnte immerhin derExit bei Briar Chemicals gemeldet werden.

MUTARES: Mutares ist trotz des herausfordernden Umfelds gelungen, drei erfolgreiche Exits im Berichtszeitraum zu realisieren. Mit dem im September vereinbarten Verkauf von 100 % an der Nordec Group an ein Käuferkonsortium konnte Mutares die erfolgreiche Unterzeichnung des dritten Exits im laufenden Geschäftsjahr mit einem ROIC innerhalb der Zielspanne von 7x bis 10x verbuchen. Auch für die folgenden Quartale sehe der Vorstand gute Chancen, weitere Exits der sich in der Harvesting-Phase befindenden Portfoliounternehmen zu realisieren. Hier ging es um Unternehmen mit einem Gesamtumsatzvolumen von 751,7 Mio EUR zum Stichtag 30.09.2022 – kräftige Zunahme des veräusserunsgfähigen Umsatzvolumens von 34% gegenüber dem Vorquartal! Interessant ist, dass sich unter den gereiften Beteiligungen derzeit kein Automotive-Wert befindet. Deren Zeit kommt wohl noch….

Und nach Veröffentlichung der Quartalszahlen gab es dann Exit Nummer 4 und Kauf Nummer 13 für dieses Jahr: Unter dem Titel „Mutares bessser als Milliardenkonzern?“ ging es um die Übernahme eines 50%-Kapitalanteils an der Peugeot Motocycles – inclusive unternehmerische Führung. Und kurz davor meldete man den Exit bei Royal de Boer über dem 7-10fachen ROIC.

Jenoptik Aktie – für Platow ein klarer KAUF. Quartalszahlen zu Unrecht abgestraft. Nur Sonderfaktoren trübten das positive Bild.

Verbio Aktie gestärkt: Q1 Zahlen zum 30.09. lassen Jahres-Prognose konservativ erscheinen. Und politische Querschüsse sind auch verstummt.

Haier Smart Home Aktie – KAUF für „Aktien Spezialwerte“, D-Aktie spannend, trotz China. „Schläferaktie“ , hohe Bewertungsdifferenzen,..

Die zunehmende Reife der Beteiligungen im Lebenszyklus des Mutares-Geschäftsmodells stimmt positiv für die nächste Zeit: Im Stadium des Harvesting, das heisst im Status der „Erntefähigkeit“, befinden sich einige interessante Namen. Namen, die man im Idealfalle demnächst im Rahmen einer Unternehmensmeldung wiederfindet:

| Operative Phase im Rahmen des Wertschöpfungszyklus | Zugeordnete Beteiligungen zum 30. September 2022 | Umsatz in EUR Mio. | Adj. EBITDA in EUR Mio. |

| Realignment | Automotive & Mobility

Engineering & Technology

Goods & Services

|

1.001,7 | -50,9 |

| Optimization | Automotive & Mobility

Engineering & Technology

Goods & Services

|

925,8 | -26,1 |

| Harvesting | Engineering & Technology

Goods & Services

|

751,7 | +34,1 |

Aurelius und Mutares setzten die Story fort

AURELIUS: Für die kommenden Monate rechnet AURELIUS Equity Opportunities mit einem fortwährend angespannten Markt und entsprechenden Hemmnissen, aber auch Chancen für viele Industrien. Vor dem Hintergrund der beschwerlichen geopolitischen sowie ökonomischen Welt- und Marktlage ist zu erwarten, dass Preissteigerungen für Energie sowie Rohstoffe ebenso anhalten, wie auch Zinserhöhungen, Störungen der Lieferketten und ein Anstieg der Inflationsrate. Das AURELIUS Equity Opportunities-Portfolio sei damit aktuell einem höheren Risiko für eine Hemmung des Wachstums ausgesetzt. Das Konzernergebnis der AURELIUS Equity Opportunities werde konkret durch den in Summe gefallenen Beitrag des Portfolios zum Ergebnis des AURELIUS Konzerns beeinflusst.

Mutares: Der Jahresüberschuss der Mutares-Holding, der sich aus Umsatzerlösen aus dem Beratungsgeschäft einerseits und andererseits aus Dividenden von Portfoliounternehmen sowie Exit-Erlösen aus dem Verkauf von Beteiligungen speist, wird im Gesamtjahr 2022 in einer Spanne von 72 Mio bis 88 Mio EUR erwartet. Damit geht der Vorstand auf Basis der aktuellen Planungen davon aus, dass auch für das Geschäftsjahr 2022 ein ausreichend hoher Jahresüberschuss erzielt werden kann, um die Dividendenfähigkeit der Mutares SE & Co. KGaA auf dem „Niveau der Markterwartung“ sicherzustellen .

Auf dem Mutares Capital Markets Day am 21.10.2022 zeigte man, wo es hingehen soll

Das aktuelle Markt- und Konjunkturumfeld biete für Mutares ideale Bedingungen, um das Portfolio signifikant auszubauen. Die kontinuierliche Expansion der internationalen Präsenz sichere dabei einen anhaltenden Transaktionsfluss für das geplante Wachstum. Mutares schöpfe aktuell aus einer Deal-Pipeline mit einem Umsatzvolumen von mehr als 8 Mrd EUR.

„Unser Track-Record in den vergangenen Jahren macht deutlich, dass Mutares auch in abnormalen Marktsituationen – sei es in Pandemiezeiten oder bei geopolitischen Spannungen und damit verbunden im rezessiven Konjunkturumfeld – eine nachhaltige Wertschöpfung generiert und vor allem liefert, wie versprochen. Das gilt auch für die Zukunft und vor allem unser Ziel, bis 2025 auf einen Konzernumsatz von mindestens EUR 7,0 Mrd. zu wachsen, was für die Mutares-Aktionäre als Zielgröße einen dividendenrelevanten Nettogewinn zwischen EUR 125 und 150 Mio. erwarten lässt“, erläuterteRobin Laik, Gründer und CEO von Mutares.

Und Appetit auf noch mehr Exits in diesem Jahr machte der CIO…

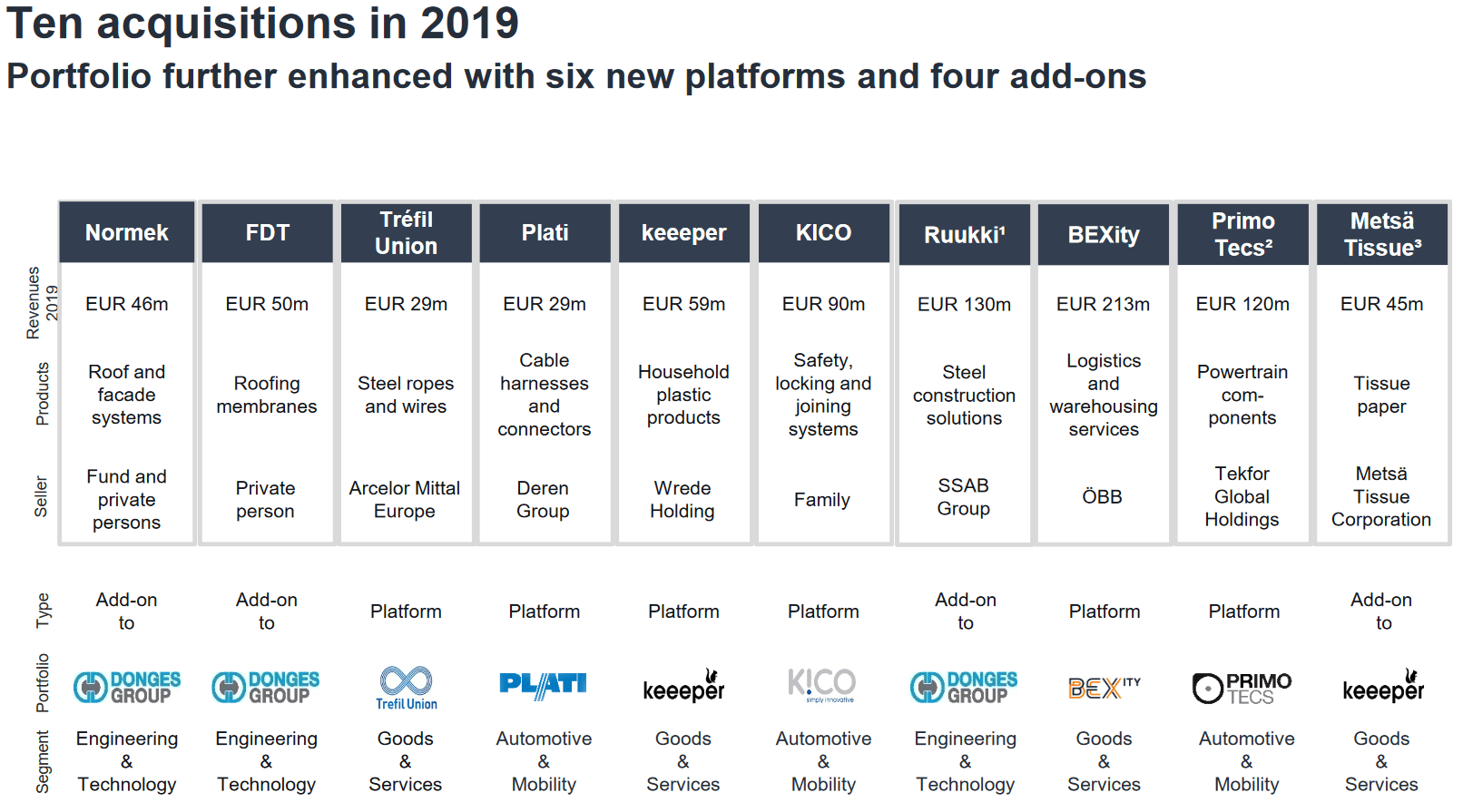

„(…)Gleichzeitig haben wir mit der Nordec Group in diesem Jahr den zweitgrößten Exit in der Geschichte von Mutares erfolgreich realisiert und sehen in den nächsten Quartalen gute Chancen, die ersten Exits der Käufe aus 2019, dem Beginn unserer Wachstumsstory, zu realisieren“, sagt Johannes Laumann, CIO von Mutares. Und welche Käufe gab es in 2019? Hier ein „Foto“ aus der Präsentation zum „Earnings call Financial year 2019“ der Mutares vom 09.04.2020. Relevant sollten hierbei die Plattforminvestments sein, was die vom CIO angesprochenen potentiellen Exits betrifft:

Auf jeden Fall bleibt es dabei: Beide Carve-out Spezialisten „leben“ von den – bisher regelmässig erfolgten – Exits. Die Aurelius Aktie ist definitv transparenter und damit „greifbarer“ als in den vergangenen Jahren geworden. Und auch wenn man etwas vorsichtiger für die operative Entwicklung der Beteiligungen wird, scheint man mit den „Big Co-Investments“ auf gutem Weg – NAV Zuschreibung 45% für den aurelius Anteil. Wobei sich das Wording verändert hat. Bemerkten wir noch anlässlich der Halbjahresergebnisse, dass „Mutares definitiv vorsichtiger ist, als Aurelius – könnte am Schwerpunkt Automotive liegen“. so ist es nun genau umgekehrt:

Während Aurelius pessimistischer für die operative Entwicklung wirkt und auhc nicht mehr von nahen Exits spricht, ist Mutares diesmal wesentlcih optimisitscher. Aber letztendlich entscheiden am Ende die Ergebnisse. Und hier ist bei beiden der fokus auf mögliche Exits – wohl derzeit konkreter bei Mutares, aber Aurlius hat durchaus auch einge Kandidaten in der entsprechenden Reifephase. Die für einen Verkauf nötige Reife haben bei beiden Carve-Out spezialisten einige Beteiligungen. Könnte also jederzeit „was geben“.

Jenoptik Aktie – für Platow ein klarer KAUF. Quartalszahlen zu Unrecht abgestraft. Nur Sonderfaktoren trübten das positive Bild.

Verbio Aktie gestärkt: Q1 Zahlen zum 30.09. lassen Jahres-Prognose konservativ erscheinen. Und politische Querschüsse sind auch verstummt.

Haier Smart Home Aktie – KAUF für „Aktien Spezialwerte“, D-Aktie spannend, trotz China. „Schläferaktie“ , hohe Bewertungsdifferenzen,..

Seit den Quartalszahlen scheint der ungefähre Parallel-Lauf der Aktien…

Interessant sind definitiv beide Aktien -. wobei eine gewisse Akzentverscheibung durchaus festzustellen ist – der eine geht eher weg von den Carve-Outs mit operaitve Schwierigkeiten, hin zu „grösseren Fischen“ in Sondersituationen in einer Co-Investmentstruktur, während der andere seinem bisher sehr erfolgreichen Konzept treu bleibt – schwächelnde, ungeliebte Konzerntöchter zu geringen Kaufpreisen – idealerweise mit Morgnegabe – übernehmen und „fit machen“