Encavis zeigt, wie man mit „Wind“ und noch mehr“Sonne“ Geld verdienen kann. Wobei zuletzt „Windenergieaktien“ oder „Erneuerbare Energien – Aktien“ an der Börse nicht wirklich Freude machten. So sah es bisher auch bei Encavis aus. Am 6. März ein nachbörslicher Freudensprung der Encavis Aktie – es ging um 18% hoch.

Man bestätigte Kontakte mit KKR – Gespräche in frühem Stadium. Gestern spekulierten wir noch über ein potentielels Angebot – nwm, 13.03.: PNE baut sein Portfolio aus. Ausschreibungserfolge im Schatten der Übernahmespekulationen um Encavis oder Clearvise“.Und heute gibt’s bereits eine Einigung. Soll ein Übernahmeangebot zu 17,50 EUR mit einer Mindestannahemquote von 54,285% geben, womit selbst bei Ausführung einer ausstehenden Wandelanleihe (aus dem Geld, Wandlungspreis rund 18,00 EUR) die Mehrheit gewährleistet wäre. Mehrheit für wen? Die Bietergesellschaft heisst Blitz 21-823 AG, die von Kohlberg Kravis Roberts & Co. L.P. und deren verbundenen Unternehmen beraten und verwaltet wird. Und mit vollen Kassen will sich auch die Viessmann GmbH & Co. KG als Co-Investor an einem von KKR geführten Konsortium beteiligen.

Klöckner will weg von der Zyklik. Will höhermargige Produkte, will Differenzierung vom Wettbewerb. 2023 brachte die Duisburger hier weiter.

thyssenkrupp nucera schlug mit alkalischer Elektrolyse PEM’s von Plug Power o. Nel. Jetzt kommt die Hochtemperaturelektrolyse als Draufgabe.

USU Software will wachsen, KI-Chancen nutzen. Dabei stört angeblich die Börsennotiz. Delisting to come. Aktionäre bleiben? Gehen?

Rund 31% der Encavis vorab gesichert – restliche Aktionärsstruktur spricht eigentlich für eine Annahme.

Und bereits jetzt hat sich die Bietergesellschaft rund 31% der Aktien gesichert durch Vereinbarungen mit der Abacon Capital GmbH und weiteren bestehenden Aktionären. Diese wollen indirekt als langfristige Investoren im Unternehmen verbleiben. Dabei ist der gebotene Preis attraktiv – mit 17,50 EUR entspricht der Angebotspreis entspricht einer Prämie von 54 % auf den unberührten Börsenschlusskurs und von 33 % auf den unberührten dreimonatigen volumengewichteten Durchschnittskurs – beides zum 5. März 2024.

Übernahme der Encavis macht Sinn für KKR – erster Schritt der Branchenkonsolidierung?

Auch wenn andere EE-Portfolios für niedrigere MW-Multiples zu kriegen wären, könnte KKR mit Encavis direkt einen europaweit präsenten, bedeutenden Player gewinnen. Durchaus als Nukleus eines Globalplayers für weitere Zukäufe interessant. KKR wäre mit Encavis direkt in einer anderen Liga – zur Erinnerung: Allein der Solarzubau bei Encavis in 2023 war grösser als der gesamte Bestand einer PNE, clearvise oder Energiekontor – und könnte so den Konsolidierungsbedarf in der Branche anschieben. Mit rund 31% der Aktien gesichert und einem Freefloat, dessen grössere Anteile bei den bekannten Fondsadressen liegen, wie 4.7% Bank of America Corporation, 4.3% Morgan Stanley, 4.2% BlackRock, Inc., 3.6% UBS Group AG, 3.5% BayernInvest KVG mbH usw., könnte die angestrbete Quote erreicht werden.

TAG Immobilien kann 2023 insbesondere durch die polnische Tochter Prognose treffen, teilweise übertreffen. Gröbste überstanden, so scheint’s.

Ballard Power Plug Power dazu verurteilt nie Break-Even zu erreichen? Ballard’s 2023er EPS verfehlen klar Gewinn-Erwartungen, Kurse leiden.

Renk HENSOLDT Rheinmetall – operativ Wachstum gesichert. Aber die Aktienkurse scheinen nicht mehr in den Himmel zu wachsen. Montag reichte ein Artikel in der Bild…

Jetzt sollten sich einige Spezialisten positionieren, die bei solchen Übernahmeangeboten auf bessere Preise hoffen – mal gespannt wie es letztendlich bei Encavis ausgeht. Jedenfalls müssen sich bestehende Aktionäre nicht sofort entscheiden: Ob annehmen, schöne Prämie sichern und kein Risiko des Krusrückschlags bei Scheitern der Offerte. Oder eben Dabeibleiben, auf Delisting warten und dann auf Erreichen der Squeeze-Out-Schwelle spekulieren und einem höheren Abfindungspreis.

Entbrennt ein Bieterkampf? Kommt EQT auf’s Spielfeld?

Nach der Übernahme der TION durch EQT-nahe Fonds, den immer wieder hochkommenden Übernahmegerüchten um clearvise, möglicherweise auch hier durch EQT-Fonds, dem gescheitertem Verkaufsversuch der PNE durch Morgan Stanley, den Gerüchten um Cloudberry – Übernahmen scheinen in der zersplitterten EE-Erzeuger-Branche Treiber für Wertsteigerungen zu sein. Zu bieten hat man sichere Erträge über Jahrzehnte, grösstenteils mit dem „guten Ende“ nach der Finanzierungs-/Abschreibungsphase. Hiermit ist man für Fonds und vermögensverwaltende Gesellschaften interessant – und jetzt ist auch Encavis im Rennen. Mit einer aktuellen MarketCap von 2,2 Mrd EUR kein kleiner Brocken. Am 7.3. meinten wir: „Aufschlag auf den Durchschnittskurs der letzten 6 Monate sollte schon im mittleren zweistelligen Prozentsatz liegen, will man eine entsprechende Annahmequote erreichen.“ – Diese Annahme wir dheute mit den gebotenen 17,50 EUR erfüllt – ob’s reicht wird sich jetzt in den nächsten Tagen herauskristallisieren.

Argumente der Bieter für eine Annahme des Encavis Übernahmeangebot’s im Wortlaut.

Dr. Christoph Husmann, Sprecher des Vorstands und Finanzvorstand (CFO) von Encavis, sagte: „Encavis hat sich in den vergangenen Jahren zu einem der führenden unabhängigen Stromerzeuger in Europa entwickelt und hat große Ambitionen, diesen Wachstumspfad weiter zu verfolgen. Mit KKR und Viessmann planen wir Partner an Bord zu holen, die einen langfristigen und unternehmerischen Ansatz verfolgen sowie über umfassende Investitionserfahrung im Kontext der Energiewende verfügen. Das Angebot von 17,50 EUR je Aktie in bar stellt eine attraktive Prämie für unsere Aktionäre dar. Wir sind überzeugt, dass wir mit der zusätzlichen finanziellen und strategischen Unterstützung unsere Anlagen zur Erzeugung Erneuerbarer Energien und unsere Kompetenzen weiter ausbauen können. Damit heben wir unser Geschäft auf die nächste Stufe, um mit den großen europäischen Akteuren im Markt zu konkurrieren.“

Und Tobias Krauss, Chief Executive Officer (CEO) von Abacon, unterstrich: „Encavis hat aus unserer Sicht großes Potenzial. Dazu sind starke Partner nötig – und die haben wir jetzt gefunden. Die von Abacon geführte Investorengruppe unterstützt daher das Angebot von KKR und begrüßt den Einstieg von KKR und Viessmann. Wir bleiben in Encavis investiert und freuen uns auf die künftige aktive Zusammenarbeit.“

Branicks Group braucht Einigung mit Gläubigern. Bei Brückenfinanzierung /Schuldscheindarlehen. Operativ läufts. Vermietungserfolge.

INTERVIEW. H2 Core mit Börsengang durch die Hintertür. Erster in Deutschland gelisteter Wasserstoffintegrator. CEO und Gründer sagt mehr.

Und die Bieter?

Dazu heisste es aus dem Kreis der Bieter: „Um das Potenzial der erneuerbaren Energien voll auszuschöpfen, bedarf es sowohl Know-how und erhebliches, langfristiges Kapital. Wir freuen uns, dass KKR mit seiner strategischen Investition Encavis an einem für das Unternehmen entscheidenden Zeitpunkt mit der notwendigen langfristigen Finanzierung ausstattet und es so positioniert, zusätzliche Chancen zu nutzen und seine Stärke im Bereich der sauberen Energien zu festigen. Darüber hinaus trägt diese Investition auch zur Förderung eines energieunabhängigeren Europas bei“, erklärte Vincent Policard, Partner und Co-Head of European Infrastructure bei KKR.

Und Max Viessmann, CEO von Viessmann, betonte: „Die Kooperation mit KKR und unsere Beteiligung an Encavis sind wichtige Schritte auf dem Weg, unsere unternehmerischen Aktivitäten auszuweiten und noch mehr Verantwortung für die Zukunft unseres Planeten zu übernehmen. Wir reinvestieren die Erlöse aus der transatlantischen Partnerschaft unseres Klimalösungsgeschäfts mit Carrier Global in unser Familienunternehmen – stets mit unserem Leitbild im Fokus. Wir wachsen mit unseren Mitgestaltern, die alle dieselbe Verantwortung eint: Unseren positiven Beitrag für kommende Generationen zu maximieren.“

INTERVIEW. Media and Games Invest. Werbung soll die neue Media and Games wieder zu 25-30% Wachstumsraten zurückbringen. CEO und Hauptaktionär Remco Westermann im Interview. Werden die 6,00 EUR unerreichte Kurshochs der Vergangenheit sein oder sind sie wieder möglich?

Licht am Ende des Tunnels? Immobilienaktien bald wieder interessant? Blick auf die aktuelle Situation bei den Immobilienaktien. Teil 1 mit alstria. aroundtown. DEFAMA.

Die Braut ist attraktiv – Zahlen 2023 und Prognose – druckfrisch.

Encavis erzielte erwartungsgemäß operative Netto-Umsatzerlöse unterhalb des sehr hohen Vorjahresniveaus in Höhe von 449,1 Mio EUR (Vorjahr: 462,5 Mio), aber über Planniveau (Guidance: mehr als 440 Mio EUR). Die preisbedingte Minderung des operativen Netto-Umsatzes um rund 46,4 Millionen EUR belastet das operative EBITDA, das bei nunmehr 319,2 Mio EUR liegt (Vorjahr: 350,0 Mio) und übertrifft damit ebenfalls die Guidance von „mehr als 310 Millionen EUR“ um rund 3 %. Das operative Ergebnis vor Zinsen und Steuern (operatives EBIT) verringerte sich nur geringfügig auf 194,3 Mio EUR (Vorjahr: 198,3 Mio) und übertrifft auch hier die Guidance von „mehr als 185 Millionen EUR“ um gut 5 %.

Prognose

„Der Vorstand von Encavis geht auf Basis des bestehenden Bestandsportfolios, der in letzter Zeit deutlich gesunkenen Stromgroßhandelspreise in den Kernmärkten sowie in Erwartung von Standardwetterbedingungen für das Geschäftsjahr 2024 von einem leichten Anstieg der operativen Umsatzerlöse auf mehr als 460 Millionen EUR aus (2023: 449,1 Millionen EUR nach Abzug der Strompreisdeckelungen von 11,5 Millionen EUR). Das operative EBITDA wird voraussichtlich über 300 Millionen EUR betragen (2023: 319,2 Millionen EUR), wobei sich der Rückgang hier im Wesentlichen durch geringere Stromgroßhandelspreise in einem herausfordernden Marktumfeld erklären lässt. Encavis rechnet mit einem operativen EBIT von mehr als 175 Millionen EUR (2023: 194,3 Millionen EUR).“

Für eine derzeitige Gesamterzeugungs-Kapazität des Encavis-Konzerns von rund 3,6 Gigawatt (GW), davon rund 2,2 GW im Eigenbestand der Encavis AG und aktuell rund 1,2 GW an Kapazitäten im Bau, davon mehr als 800 MW im Eigenbestand, hat KKR seinen Hut in den Ring geworfen. Jetzt entscheiden die Aktionäre – und mögliche Konkurrenzbieter.

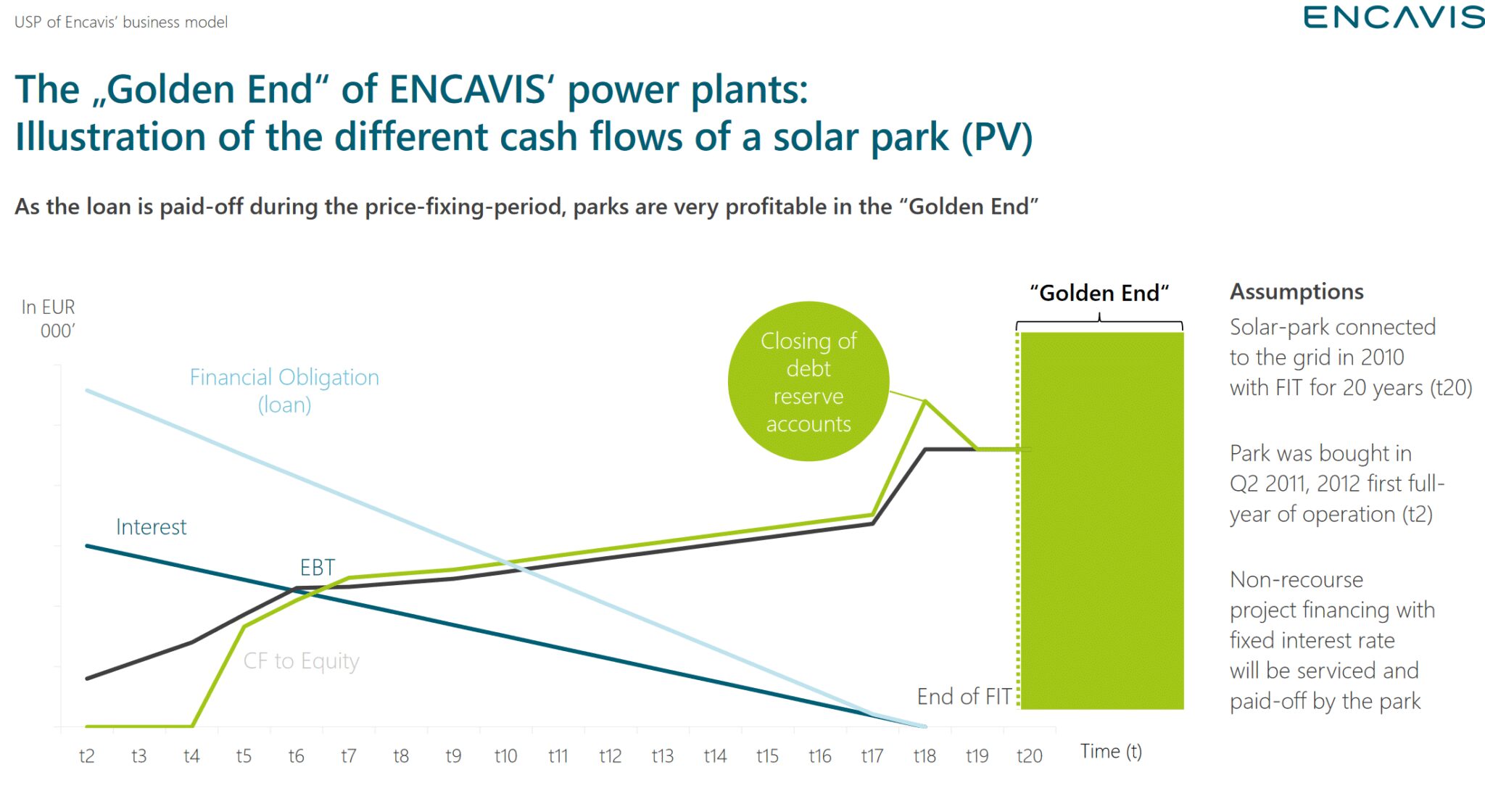

Anmerkung: Positives Ende? Dass, was beim derzeitigen Kursniveau der Encavis und den anderen EE-Betreibern nicht eingepreist scheint. Und was auch für eine KKR verlockend ist.

Gebetsmühlenhaft auf allen Investorenveranstaltungen, Capital Markets Day’s und in Veröffentlichungen deutlich gemacht: Erneuerbare Energien Anlagen liefern während ihrer steuerlich abschreibungsrelevanten Betriebsdauer steigende EBT-Beiträge, sinkende Zinskosten und nach Tilgung der Anlagenfinanzierung und Abschreibung auf 1,00 EUR kommt ein – von Encavis so treffend bezeichnet – Golden End. Dieses ist bilanziell oder in Prognosen nicht berücksichtigt. Und gewinnt mit reifendem Portfolio immer grösseren Einfluss auf das Jahresergebnis:

Ehrgeizige 8 GW Kapazität will Encavis bis 2027 erreichen. Und das Wachstum der vergangenen Jahre soll deutlich beschleunigt werden. Mit rund 5,8 Gigawatt (GW) sollen bis Ende 2027 mehr als das 2,5-fache der heutigen Erzeugungskapazität ans Netz angeschlossenen sein. Darüber hinaus sollen dann 2,2 GW in der Errichtung sein. Und die Mittel gegen Zinserhöhungen? Eigenkapitalanteile Dritter aktivieren. Langfristig finanzieren. Und Ausschüttungen begrenzen, resp. stoppen. ANTWORT des Kapitalmarktes – skeptisch. Und die Q9-Zahlen waren erwartungsgemäss – mehr konnte und sollte man aber von einem Bestandshalter auch nicht erwarten. Und Sprünge in der Entwicklung passen nicht zum langfristigen Ansatz – das muss Anlegern klar sein.