Encavis zeigt, wie man mit „Wind“ und noch mehr“Sonne“ Geld verdienen kann. Wobei zuletzt „Windenergieaktien“ oder „Erneuerbare Energien – Aktien“ an der Börse nicht wirklich Freude machten. So sah es bisher auch bei Encavis aus. Gestern Nachmittag dann aber ein Freudensprung der Encavis Aktie – es ging um 18% hoch.

Gegenüber den im letzten Jahr gesehenen Kursen von knapp 20,00 EUR (52-Wochen-Hoch: 19,28 EUR) ist dieses Anspringen der Aktie noch wenig, aber es könnte in nächster Zeit mehr werden. Warum? Gestern um 19:20 bestätigten die Hamburger, dass „es Kontakt mit KKR zum Interesse an einer möglichen Transaktion mit dem Unternehmen gab. Da sich diese Gespräche noch in einem sehr frühen Stadium befinden, gibt es keine Garantie, dass eine mögliche Transaktion vorgeschlagen oder durchgeführt wird.“ (Ad-hoc, Encavis, 6.03.2024)

Rational muss den MDAX verlassen – Corportae Governance Regeln missachtet. Ab Mai wohl wieder zurück. Wäre auch schade, wenn nicht.

Hypoport: 4 Segmente werden zu 3 Segmenten, Effizienz gesucht – mehr Profitabilität das Ziel. Zahlen 23, Prognose 24 noch unbeeindruckt.

Branicks Group braucht Einigung mit Gläubigern – bei Brückenfinanzierung /Schuldscheindarlehen. 225 Mio EUR scheinen prolongiert, Rest offen.

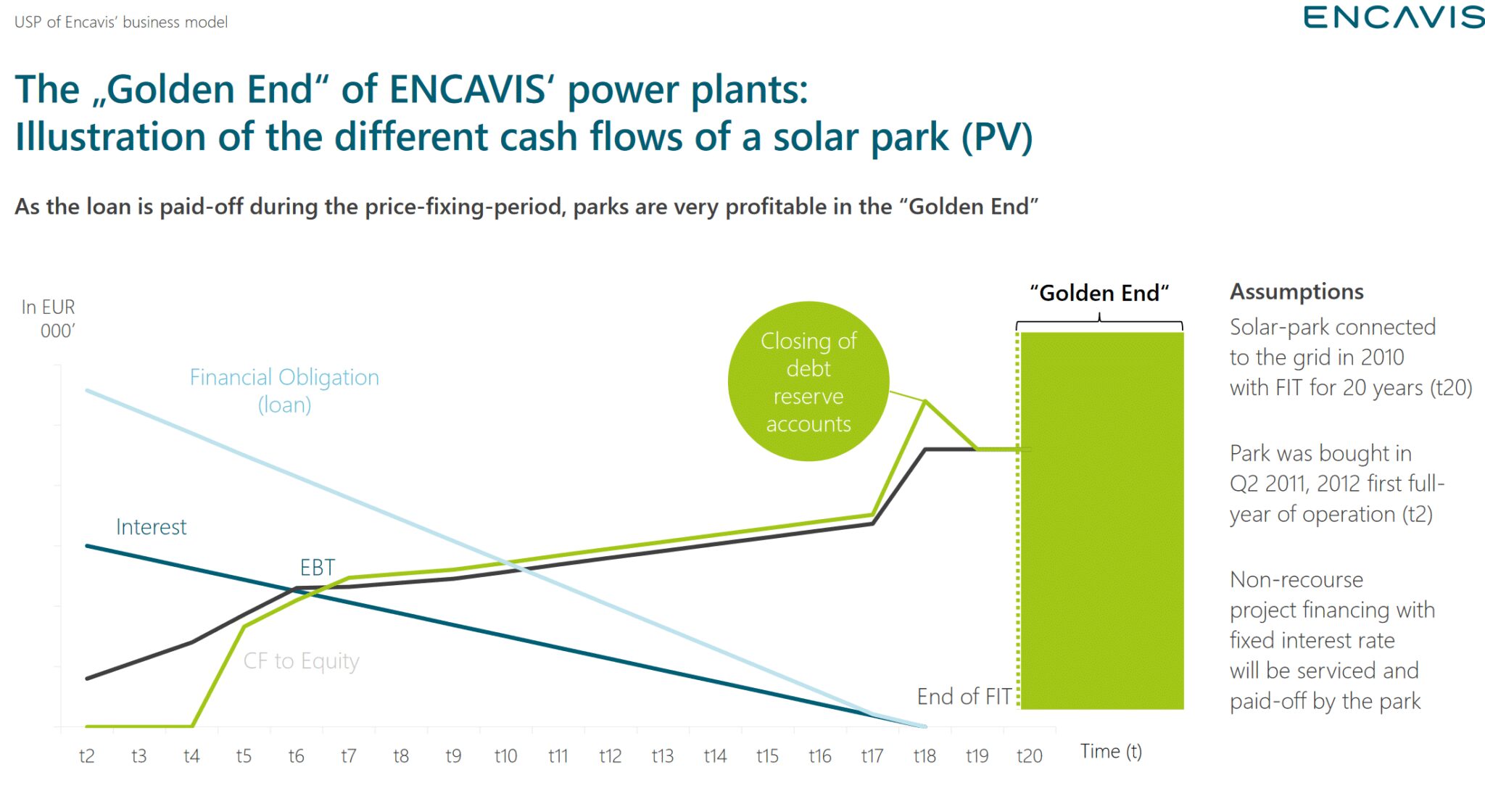

Nach der Übernahme der TION durch EQT-nahe Fonds, den immer wieder hochkommenden Übernahmegerüchten um clearvise, möglicherweise auch hier durch EQT-Fonds, dem gescheitertem Verkaufsversuch der PNE durch Morgan Stanley, den Gerüchten um Cloudberry – Übernahmen scheinen in der zersplitterten EE-Erzeuger-Branche Treiber für Wertsteigerungen zu sein. Zu bieten hat man sichere Erträge über Jahrzehnte, grösstenteils mit dem „guten Ende“ nach der Finanzierungs-/Abschreibungsphase. Hiermit ist man für Fonds und vermögensverwaltende Gesellschaften interessant – und jetzt ist auch Encavis im Rennen. Mit einer aktuellen MarketCap von 2,2 Mrd EUR kein kleiner Brocken – Aufschlag auf den Durchschnittskurs der letzten 6 Monate sollte schon im mittleren zweistelligen Prozentsatz liegen, will man eine entsprechende Annahmequote erreichen.

Nun also Encavis – interessant für KKR.

Auch wenn andere EE-Portfolios für niedrigere MW-Multiples zu kriegen wären, wäre Encavis direkt ein europaweit präsenter, bedeutender Player. Durchaus als Nukleus eines Globalplayers für weitere Zukäufe interessant. KKR wäre mit Encavis direkt in einer anderen Liga – zur Erinnerung: Allein der Solarzubau bei Encavis in 2023 war grösser als der gesamte Bestand einer PNE, clearvise oder Energiekontor – und könnte so den Konsolidierungsbedarf in der Branche anschieben. Ob man sich einigt liegt natürlich in den Sternen – der Aktionärspool um die AMCO service GmbH kontrolliert nur rund 25% der Aktien. Der Rest ist Freefloat mit vornehmlich den bekannten Fondsadressen, wie 4.7% Bank of America Corporation, 4.3% Morgan Stanley, 4.2% BlackRock, Inc., 3.6% UBS Group AG, 3.5% BayernInvest KVG mbH usw.

Für eine derzeitige Gesamterzeugungs-Kapazität des Encavis-Konzerns von rund 3,6 Gigawatt (GW), davon rund 2,2 GW im Eigenbestand der Encavis AG und aktuell rund 1,2 GW an Kapazitäten im Bau, davon mehr als 800 MW im Eigenbestand, müsste KKR eine kräftige Prämie zahlen. Ob man sich letztendlich einigen kann, wird sich zeigen. Offen lässt Encvais in welche Richtung die Gespräche mit KKR gehen könnten. Ob direkt eine Komplettübernahme mit angestrebtem Squeeze-Out, ein Going Private mit einer erstmal nur qualifizierten Mehrheit oder ein Einstieg gemeinsam mit dem derzeitigen Hauptaktionär als Partner – analog dem Douglas-Modell – alle sdenkbar, alles möglich. Operativ macht Encavis weiter seine Hausaufgaben – nachdem man gestern den Baustart des zweitgrössten deutschen Solarparks unter der Aegide der Encavis Management gemeldet hatte, optimiert man heute weiter die Passivseite der Bilanz:

203 Mio EUR Refinanzierung für die Encavis Megaparks in Spanien.

Heute kann Encavis neben dem für den Kapitalmarkt bestimmenden Thema einer potentiellen Übernahme durch KKR zwei Projektrefinanzierungsvereinbarungen über einen Gesamtbetrag von 203 Mio EUR für seine in Betrieb befindlichen Solaranlagen Talayuela und La Cabrera (beide in Spanien) unterzeichnet. Die Refinanzierungen wurden vom internen Projektfinanzierungsteam von ENCAVIS strukturiert, arrangiert und aufgelegt.

Die Refinanzierung erfolgt durch einen Club vier internationaler Banken: ABN AMRO Bank N. V. (NL), Coöperatieve Rabobank U. A. (NL), Bankinter S. A. (ES) sowie NatWest Bank Europe GmbH (GER/UK). Während ABN AMRO, Rabobank und Bankinter seit Jahren Finanzierungspartner von ENCAVIS sind, stellt NatWest erstmals Projektfinanzierungen für ENCAVIS bereit. ENCAVIS erweitert und internationalisiert somit das Universum seiner Bankpartner, um die zukünftige Wachstumsstrategie des Konzerns zu finanzieren.

HELMA Eigenheimbau – im Dezember sprach man noch von Rettung und Sicherung der Liquidität bis 2027, heute die INSOLVENZ.

Licht am Ende des Tunnels? Immobilienaktien bald wieder interessant? Blick auf die aktuelle Situation bei den Immobilienaktien. Teil 1 mit alstria, aroundtown DEFAMA

Daimler Truck Aktie allein am Freitag mit 18% Tagesplus in Bewertungshöhen, die Gewinnmitnahmen angeraten sein lassen – so der Platow Brief.

Übernahmefieber im EE-Bereich mit neuem Verdächtigen. Encavis wäre direkt ein dicker Brocken.

„Diese Non-Recourse-Finanzierung ist ein weiterer Beleg für den Markt, dass wir unser bestehendes Finanzierungsengagement aktiv managen, um Finanzierungskosten zu optimieren und von verbesserten Konditionen für die Verschuldung sowie gestrafften Finanzierungsstrukturen für das laufende operative Management zu profitieren. Die Aufnahme von NatWest in unseren Bankenclub ist ein weiterer Meilenstein zur Unterstützung unserer Beschleunigten Wachstumsstrategie 2027“, unterstreicht Dr. Christoph Husmann, Sprecher des Vorstands und CFO der Encavis AG, die erfolgreiche Refinanzierung.

Wichtig – Encvais kann auch ohne KKR-Milliarden den weiteren Aausbau stemmen – macht die Preisverhandlungen für die Amerikaner schwieriger.

Insgesamt umfasst die heutige Refinanzierung 181,5 Mio EUR befristete Kreditfazilitäten (gesichert durch Zinsswaps) sowie 13 Mio EUR Kreditfazilitäten und 8,5 Mio EUR Schuldendienstreservefazilitäten. Und damit erweitert Encavis seine finanzielle Bewegungsfreiheit. Wie im letzten Jahr bei diversen Refinanzierungen in den BENELUX-Staaten und dänemark vorgemacht. Dazu kann Encavis mit attraktiven und relativ neuen Solarparks punkten. Beispielsweise die heute refinanzierten Anlagen sollten eigentlich jedem auf langfristige Erträge fixierten Fonds/Vermögensverwalter/Family Office gefallen: Der Solarpark Talayuela in der Region Extremadura verfügt über eine Erzeugungskapazität von 300 MW, während der Solarpark La Cabrera in der Region Andalusien über eine Erzeugungskapazität von 200 MW verfügt. Beide Projekte sind seit Ende 2020/Anfang 2021 in Betrieb und gehören zu den ersten europäischen Solarparks, die ohne öffentliche Förderung realisiert und betrieben werden. Die Preise für den Großteil der Stromerzeugung beider Projekte sind in langfristigen Stromabnahmeverträgen (PPAs) festgelegt, die jeweils eine Laufzeit von zunächst zehn Jahren haben.

Branicks Group braucht Einigung mit Gläubigern – bei Brückenfinanzierung /Schuldscheindarlehen. 225 Mio EUR scheinen prolongiert, Rest offen.

HELMA Eigenheimbau – im Dezember sprach man noch von Rettung und Sicherung der Liquidität bis 2027, heute die INSOLVENZ.

Positives Ende? Dass, was beim derzeitigen Kursniveau der Encavis und den anderen EE-Betreibern nicht eingepreist scheint. Und was auch für eine KKR verlockend ist.

Gebetsmühlenhaft auf allen Investorenveranstaltungen, Capital Markets Day’s und in Veröffentlichungen deutlich gemacht: Erneuerbare Energien Anlagen liefern während ihrer steuerlich abschreibungsrelevanten Betriebsdauer steigende EBT-Beiträge, sinkende Zinskosten und nach Tilgung der Anlagenfinanzierung und Abschreibung auf 1,00 EUR kommt ein – von Encavis so treffend bezeichnet – Golden End. Dieses ist bilanziell oder in Prognosen nicht berücksichtigt. Und gewinnt mit reifendem Portfolio immer grösseren Einfluss auf das Jahresergebnis:

Ehrgeizige 8 GW Kapazität will Encavis bis 2027 erreichen. Und das Wachstum der vergangenen Jahre soll deutlich beschleunigt werden. Mit rund 5,8 Gigawatt (GW) sollen bis Ende 2027 mehr als das 2,5-fache der heutigen Erzeugungskapazität ans Netz angeschlossenen sein. Darüber hinaus sollen dann 2,2 GW in der Errichtung sein. Und die Mittel gegen Zinserhöhungen? Eigenkapitalanteile Dritter aktivieren. Langfristig finanzieren. Und Ausschüttungen begrenzen, resp. stoppen. ANTWORT des Kapitalmarktes – skeptisch. Und die Q9-Zahlen waren erwartungsgemäss – mehr konnte und sollte man aber von einem Bestandshalter auch nicht erwarten. Und Sprünge in der Entwicklung passen nicht zum langfristigen Ansatz – das muss Anlegern klar sein.

Vielleicht ala Kostolany? Kaufen und in 5 Jahren wieder ansehen? Denn die Strategie passt zum langfristig angestrebten Bestandsaufbau. Ob Encvais oder ein anderer Bestandshalter? Ansichtssache…

Vectron Systems zum Musterknaben mutiert? 2023 Prognose erfüllt, jetzt auf der Internorga mit weiteren Lösungen, die das Gesamtpaket weiter abrunden.

Daimler Truck Aktie allein am Freitag mit 18% Tagesplus in Bewertungshöhen, die Gewinnmitnahmen angeraten sein lassen – so der Platow Brief.

HanseYachts: 1. Halbjahr 2023/2024 mit Rekordwerten und Gewinn abgeschlossen. Für Aurelius Grund die Aktionäre rauszuekeln? Delisting gegen Kleinaktionäre?