Renk HENSOLDT Rheinmetall – drei Defense-Aktien am deutschen Aktienmarkt, die natürlich von der „Zeitenwende“, eingeläutet durch den Angriff Russlands auf die Ukraine, kurz-, mittel- und langfristig profitieren werden. Und entsprechend sieht auch die Performance der Aktien aus. Und was hoch steigt, das kann auch tief fallen.

Volle Auftragsbücher auf Jahre für Renk, HENSOLDTund Rheinmetall. Begleitet von kräftigem Kapazitätsausbau. Gründe die Aktien näher anzusehen, den – so erwartet und erhofft nicht nur der Kapitalmarkt – steigenden Gewinnen und Umsatzsteigerungen gehen kräftige Kursgewinne voraus. Überhitzung? Übertreibung, die nach einer Korrektur schreit? Bisher eher abgesagt. Wobei die heutige Kursreaktion auf einen relativ „harmlosen“ Artikel der Bild-Zeitung, zeigt dir angespannte Stimmung der Defense-Aktien-Investoren. Man scheint mit einer Korrektur zu rechnen, ist bereit, abzugeben. Und merkt dann, dass auf etwas niedrigerem Niveau wieder „Schnäppchenjäger“ anfangen, die Aktien einer HENSOLDT, Rheinmetall oder Renk einzusammeln.

Hypoport: in der Krise Marktanteile gewonnen, Profitabilitätssteigerung angesagt. 2024 soll der Umsatz wieder steigern – Plus 11% als Ziel.

3U Holding ITK & EE wachsen kräftig, kompensieren Schwäche im SHK Segment. 2024 sollen alle drei Segmente zulegen.

Branicks Group braucht Einigung mit Gläubigern. Bei Brückenfinanzierung /Schuldscheindarlehen. Operativ läufts. Vermietungserfolge.

Renk HENSOLDT Rheinmetall – alle drei heute schon weiter unten – Minus knapp 5%, rund 4% und knapp 3%. Dann Gegenbewegung.

Lange nicht gesehen, eine ganze Branche im Gleichschritt auf Rekordkurspfad. Neben dem „perfekten Makroumfeld“ – steigende Verteidigungshaushalte quasi garantiert auf Jahre – sah es mit der Kursentwicklung seit dem russischen Einmarsch in der Ukraine bei Hensoldt, noch mehr bei Rheinmetall sehr gut aus. Renk, die erst seit kurzem an der Börse notiert, legte vom Platzierungspreis bei den institutionellen Zeichnern annähernd 100% zu. Danach setzte bei Renk – obwohl von den klassischen Bewertungskennziffern der günstigste Defensewert – eine Konsolidierung ein. Aktuell ist Renk immer noch über 40% im Plus seit dem 12. Februar, Erstnotiz, Rheinmetall ist 369% in den letzten 3 Jahren gestiegen und Hensoldt 145%.

Renk HENSOLDT Rheinmetall – Bild-Zeitung heute Morgen über Finanzierungsprobleme der Bundeswehr – Anlass für Kursrücksetzer.

Montag morgens ein Bericht der Bild -Zeitung über ein „Milliardenloch“ bei der Bundeswehr macht die Defensewerte erstmal rot. Diesmal waren die 6 milliarden, die nächstes Jahr für Militärinvestitionen fehlen sollen, noch nicht der Auslöser für eine erwartete Korrektur bei der losgelösten Rheinmetall-Aktie. Aber Anlass erstmal die Defensewerte abzugeben – nicht ernsthaft, nicht auf Dauer. Noch lebt die Kaufneigung bei den Defenseaktien auf, sobald sich günstigere Einstiege zu bieten scheinen.

Interessant ist hierbei, dass bisher keiner der drei Werte sich wesentliche Anteile des 100 Mrd EUR Sondervermögens sichern konnte. Also eigentlich sollte die Bundeswehrschlagzeile wenig Einfluss auf die operative Entwicklung der Defensewerte haben. Rheinmetall darf zwar im Rahmen der F-35A Beschaffung in einer neuen Fabrik in Weeze die Rumpfmittelteile für das Kampfflugzeug der Luftwaffe bauen. Aber in der Gesamtbetrachtung eher ein kleinerer Fisch.

Analysten sind eher sprachlos, nachdenklich – bei allen drei Aktien.

Bei Rheinmetall sieht es derzeit bei den Analysten eher nachdenklich aus – auf dem aktuellen Kursniveau nennen die 13 covernden Analysten ein durchschnittliches Kursziel von „nur“ noch 418,40 EUR – hiervon 7 BUY, 4 ACCUMULATE und nur 2 mit HOLD. Die meisten Kursziele wurden überlaufen – entweder passt man jetzt kurzzeitig die Ziele an den erreichten Kurszielen an oder streicht die BUY-Empfehlungen. Könnte aus Analysten-Ecke demnächst Störgeräusche geben.

Hensoldt steht nach Meinung der Analysten mit einem mittleren Kursziel von 31,85 EUR vor fallenden Kursen – insgesamt 6 covernde Analysten sind eher vorsichtig mit 2 BUY’s, 3 HOLD und sogar einem SELL. Bei Renk Group findet sich noch nicht viel zu Analysteneinschätzungen – wird wohl demnächst „was geben“.

INTERVIEW. H2 Core mit Börsengang durch die Hintertür. Erster in Deutschland gelisteter Wasserstoffintegrator. CEO und Gründer sagt mehr.

INTERVIEW. Media and Games Invest. Werbung soll die neue Media and Games wieder zu 25-30% Wachstumsraten zurückbringen. CEO und Hauptaktionär Remco Westermann im Interview. Werden die 6,00 EUR unerreichte Kurshochs der Vergangenheit sein oder sind sie wieder möglich?

Newslage bei Renk, Hensoldt und Rheinmetall zeigt keine Schwächen.

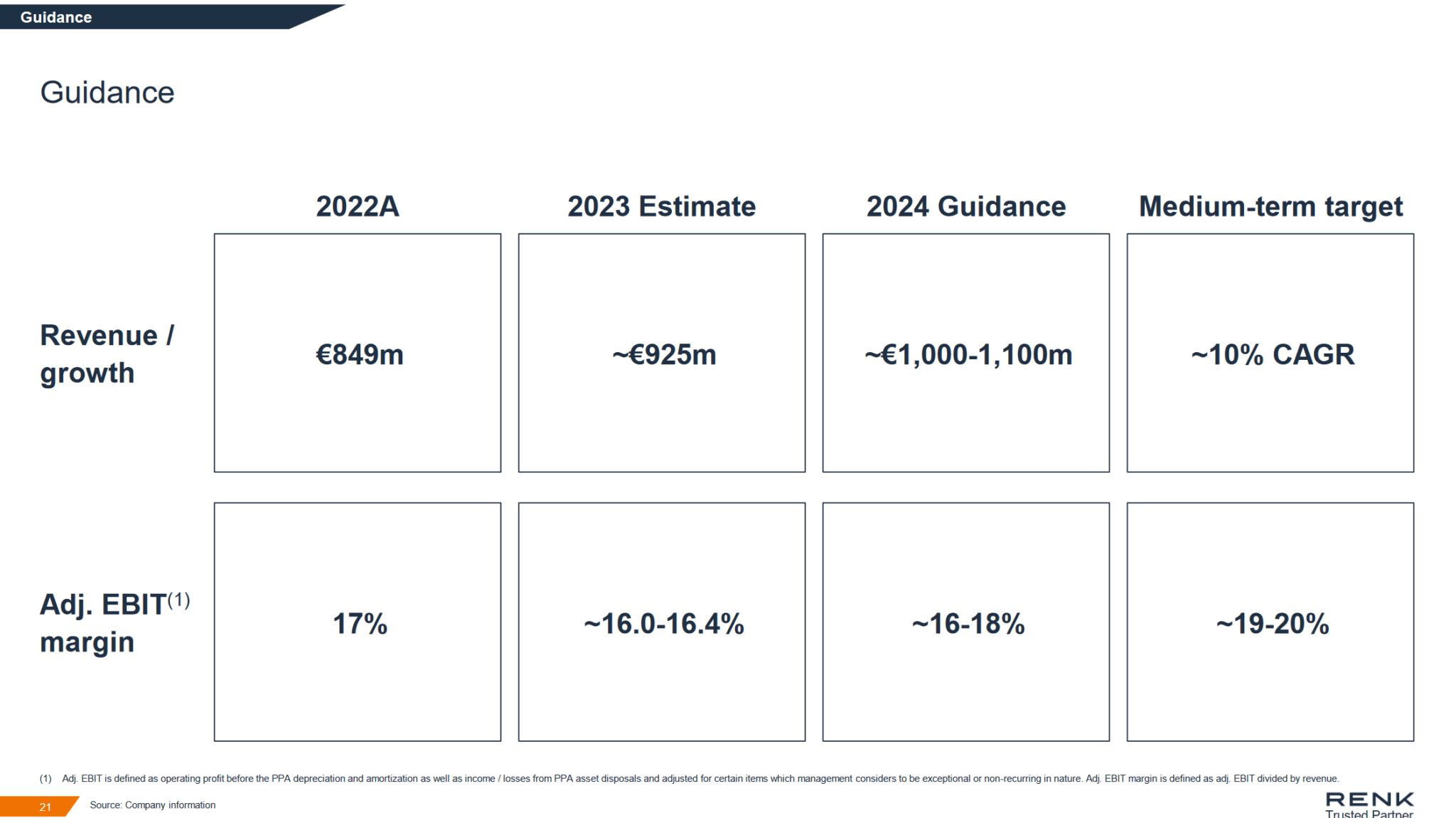

Während Renk seit dem Börsengang noch keine Unternehmensmeldung zur operativen Lage veröffentlicht hat – in Vorbereitung der Handelsaufnahme wurde ein – wahrscheinlich hundertmal juristisch gecheckter Prospekt veröffentlicht, desse Extrakt auf einer Unternehmenspräsentation Stand 29.01.2024 die kapitlamarktrelevanten operativen Informationen und Ausblicke liefert. Mit einem hohen Orderbacklog: „Increase in order intake to 1.4x revenue driven by wins across regions and segments with total order backlog growing by €0.4bn to €4.6bn compared to Jun-23“ (Zahlen Stand 30.09.23, Unternehmenspräsentation Seite 8). Und zum Ausblick:

Bei Rheinmetall…

… konnte zuletzt am 11.03. einen Automotive Auftrag über 100 Mio EUR, am 6.03. einen Automotive Auftrag im niedrigen dreistelligen Mio EUR Bereich von einem amerikanischen Autohersteller, am 4.3. einen Auftrag über 300 Mio EUR über Munition für Mehrfachraketenwerfer aus einem NATO-Staat und am 1.03. verkaufte man Flugabwehrsysteme im unteren dreistelligen Mio EUR Bereich an ein „europäisches Kernland“. Allein im März bisher Aufträge über wohl mehr als 700 Mio EUR gewonnen – Rheinmetall scheint zurecht der Gewinner unter den Defensewerten am deutschen Parkett zu sein.

Hensoldt kann mithalten – Rekordaufträge in der letzten Unternehmensmeldung betont – 7.02.2024

Der Sensor-Lösungsanbieter HENSOLDT hat zwischen Oktober 2023 und Januar 2024 einen Auftragseingang von circa 1,1 Mrd EUR verzeichnet. Dazu beigetragen haben alle Geschäftsbereiche. Darunter fallen Großaufträge wie das im Januar beauftragte deutsche Luftverteidigungssystem Nah- und Nächstbereichsschutz (LVS NNbS), weitere Beschaffungen des TRML-4D-Luftverteidigungsradars sowie für das Radar des Eurofighter und Optiksysteme für gepanzerte Fahrzeuge. „Wie in unserem Geschäft üblich, haben wir eine große Anzahl von Aufträgen vor und um den Jahreswechsel erhalten. Es zeigt deutlich, dass wir im Hinblick auf unsere Wachstumsziele voll auf Kurs sind“, sagt HENSOLDT-CFO Christian Ladurner.

Mit einem Auftragswert von annähernd 300 Mio EUR spielt dabei das Projekt LVS NNbS eine große Rolle. Damit erhält die Bundeswehr ein hochmodernes System zum Schutz von Bodentruppen im Einsatz sowie bei der Absicherung von Gefechtsständen und Liegenschaften gegen Bedrohungen aus der Luft. Aus dem HENSOLDT-Portfolio sind daran alle Geschäftsbereiche – Radar, Optronik, Spectrum Dominance und Services – beteiligt. Dazu gehört auch das international erfolgreiche Luftverteidigungsradar TRML-4D, für das HENSOLDT im Gesamtjahr Aufträge für mehr als 20 Radare mit einem Auftragswert von circa 350 Mio EUR erhalten hat.

Wochenrückblick Aktien KW 10. Rekordlaune ungetrübt? Korrektur? Morgen, nur nicht heute? Aurelius. Plug Power. Branicks Group. Helma. aroundtown. DEFAMA. Encavis. Delivery Hero. ElringKlinger. Ballard Power. …

Carrier Global Aktie für den Platow Brief die Chance in Wärmepumpen zu investieren – Made in Germany. Was neben Viessmann noch dafür spricht?

HELMA Eigenheimbau. Noch im Dezember sprach man noch von Rettung und Sicherung der Liquidität bis 2027. Jetzt die INSOLVENZ.

Licht am Ende des Tunnels? Immobilienaktien bald wieder interessant? Blick auf die aktuelle Situation bei den Immobilienaktien. Teil 1 mit alstria. aroundtown. DEFAMA.

Die Entwicklung des Eurofighter-Radars stellte mit einem Auftragswert von annähernd 100 Millionen Euro ebenfalls einen substantiellen Teil des Auftragseingangs im vierten Quartal. Stark nachgefragt waren auch Optiken und Selbstschutzsysteme für die Panzerfahrzeuge Leopard und Puma, die mit über 60 Mio EUR zum Wachstum des Auftragsbestands beigetragen haben. „Sensorlösungen und Elektroniksysteme sind für eine leistungsfähige Verteidigung unverzichtbar“, stellt HENSOLDT-CFO Christian Ladurner fest. „Angesichts der wachsenden internationalen Spannungen erwarten wir daher eine wachsende Nachfrage nach diesen Produkten, der wir mit einer systematischen Erweiterung unserer Produktionskapazitäten begegnen.“

1.03.2024: Rundumsicht-System SETAS (See Through Armour System) an KNDS in Deutschland verkauft.

Der Auftrag umfasst insgesamt 54 Einheiten. Der Auftragswert lag im zweistelligen Millionenbereich. Beim Kunden wird SETAS in das selbstfahrende Artilleriegeschütz RCH 155 integriert. SETAS ist ein hochleistungsfähiges Tag- und Nacht-Beobachtungssystem für gepanzerte Fahrzeuge aller Art. „Mit der Erstintegration statten wir unseren Kunden und den Nutzer mit einer revolutionären Sensorlösung im Bereich der Rundumsicht aus“, sagt Tanya Altmann, Bereichsleiterin Optronics & Land Solutions bei HENSOLDT. „Seine volle Leistungsfähigkeit bringt das System zur Wirkung, wenn es mit dem Fahrzeugnetzwerk und dem Battle Management System verbunden wird und den Besatzungsmitgliedern mittels KI-gestützter Sensorfusion eine bestmögliche Informationshoheit bietet. Durch diesen Launching Customer setzt HENSOLDT daher konsequent seinen Wachstumspfad als Lösungsanbieter fort.“

Renk Hensoldt Rheinmetall – operativ stimmt’s. Bewertungen und Chartbilder könnten erstmal seit-/abwärts bedeuten

Drei Wachstumsstories. Und hohe Bewertungen werden durch kräftiges, relativ sicheres Wachstum in den nächsten Jahren gefestigt – vergleiche nwm „Renk HENSOLDT Rheinmetall: Defensewerte im Vergleich…“. Ob bei Rheinmetall ein Kurslauf wie in den letzten Wochen nicht durch eine gesunde Korrektur unterbrochen wird? Wäre zumindest keine grosse Überraschung. Und vielleicht sogar förderlich für die mitttel- und langfristige Kursentwicklung. Ob Renk zu Recht beim KGV gegenüber den Peers zurückliegt? Oder hier noch ein gewisses Aufholpotential zu sehen ist? Dass muss jeder für sich selber entscheiden. Auf jeden Fall, die Newslage ist derzeit gut. Und die Front der Shortseller scheint noch keine Spekulation auf einen Rückschlag der Defensewerte zu wagen.