Aurelius und Mutares sind beide engagiert im „Carve-out“-Geschäft. Frei übersetzt: Ungewünschte, oft unrentable Beteiligungen von Konzernen übernehmen, optimieren und dann zu einem hohen Multiple auf das Ursprungsinvestment verkaufen. Oft gibt es sogar zum symbolischen Kaufpreis eine „Morgengabe“.Und jetzt liegen die Ergebnisse von beiden in München beheimateten Unternehmen vor. Die AURELIUS Equity Opportunities SE & Co. KGaA (ISIN: DE000A0JK2A8) und die Mutares SE & Co. KGaA (ISIN: DE000A2NB650) mit unterschiedlicher Geschwindigkeit. Gelegenheit für eine Ggenüberstellung. Vorweggenommen: Es gibt keinen klaren „Gewinner“ oder „Favoriten“ – die Gegenüberstellung soll einfach Unterschiede und „Gleichlaufendes“ aufzeigen. Wobei diesmal einer der beiden sich gerade in den letzten Monaten wesentlich aktiver und positiver gestimmt für die operativen Einheiten präsentiert. Und auch erstmals wesentlcihe Unterschiede im Wachstumstempo, Dividendenrendite und Kursperformance. Dazu unterschiedliche Auffassungen über Transparenz und anzustrebendes Börsensegment.

Aurelius und Mutares Aktie – Kursentwicklung, Dividende, KGV, Market-Cap,…

Aktienkursentwicklung (XETRA) seit dem 01.01.2022: Aurelius notierte am 07.01.2022 zur Markteröffnung bei 27,14 EUR, zum Handelsschluss Donnerstag, dem 06.04.2023 bei 15,29 EUR – Kurshöchststand in den letzten 52 Wochen: 27,94 EUR. Tiefstkurs bei 12,44 EUR. Dazu kommt die Dividende von 1,50 EUR im Juni 2022. Stützend für die Kursentwicklung wirkt das wieder neu aufgelegte, aktuell laufende Aktienrückkaufprogramm der Aurelius in Höhe von bis zu 30 Mio EUR. Und im Anshcluss daran soll ein wieteres Aktienrückkaufprogramm aufgelegt werden – in Höhe von 26 Mio EUR. Für 2022 soll nur noch eine Dividende von 0,50 EUR ausgeschüttet werden.

Unternehmensmeldung Aurelius 27.03.2023: „Folglich werden Aktienrückkäufe gegenüber Dividenden priorisiert. Für das Geschäftsjahr 2022 wird die Verwaltung der Hauptversammlung die Zahlung einer Dividende von 0,50 EUR Aktie vorschlagen. Zusätzlich beabsichtigt die Gesellschaft, nach Ablauf des aktuellen Rückkaufprogrammes ein weiteres Programm in einem Umfang von EUR 26 Mio. EUR (entspricht ca. 1,00 EUR pro Aktie) aufzulegen.“

Wochenrückblick Aktien KW 14 kurze Woche ohne klare Richtung. Kommt noch? #Aurelius, Mutares, Plug Power, Leoni, BioNTech, Berentzen,aifinyo, 7C Solarparken, Energiekontor, Nordex, Nikola, ITM Power, YOC, GK Software, MorphoSys,…

Plug Power will einer der grossen H2-Player werden. An der Börse kommt das nicht an – Jahrestiefstkurse unter 10,00 USD. Jetzt rein? Raus?

Mutares liefert ab – überzeugend starkes Ergebnis in 2022. Dividende 1,00 EUR Basis plus bis zu 1,00 EUR Bonus, abhängig von weiteren Exits bis zur HV. Ausblick stark.

Salzgitter Aktie – für Platow kein Kauf. Störend sei die Zyklizität des Geschäfts und deshalb trotz sehr guter Zahlen für 2022 – „meiden“.

Mutares notierte am 03.01.2022 zur Markteröffnung bei 22,75 EUR, zum Handelsschluss Donnerstag, dem 06.04.2023 bei 20,20 EUR – Kurshöchststand in den letzten 52 Wochen: 23,75 EUR. Tiefstkurs bei 14,26 EUR. Dazu die Dividende in Höhe von 1,50 EUR im Mai 2022. Weiterhin sollte das in 2021 erfolgte Uplisting der Mutares-Aktie in den Prime Standard dauerhaft positive Effekte auf die Kursentwicklung haben. Für 2022 soll eine Dividende von bis zu 2,00 EUR – je nach Veräusserungen bis zur HV ausgeschüttet werden.

Dividende ist für die Aktionäre beider Gesellschaften eine wichtige und verlässliche Größe in der Vergangenheit gewesen: Seit diesem Jahr gehört die hohe Dividendenrendite aufgrund einer aktionärsfreundlichen Ausschüttungspolitik bei Aurelius der Vergangegnheit an – die Dividende für das Geschäftsjahr 2022 wird auf 0,50 EUR reduziert – auch das neue Aktienrückkaufprogramm wird niedriger als das bis zum 30.06.2023 laufende ausfallen – DIV-Rendite zum 06.04. bei 3,27 %. Und bezüglich der Dividende für das Geschäftsjahr 2022 setzt Mutares auf Kontinuität mit bekanntem Bonus für Veräusserungen: Dividende von bis zu 2,00 EUR. Aufgeteilt in eine sogenannte Basisdividende von 1,00 EUR zzgl. bis zu 1,00 EUR aus Beteiligungsverkäufen bis zur HV – DIV-Rendite zum 06.04. läge so bei bis zu 9,99 %.

Marketcap Aurelius liegt bei 409,08 Mio EUR und einer Dividendenrendite von 3,27 %, Bei Mutares steht eine Marketcap von 410,58 Mio EUR und eine Dividendenrendite von bis zu 9,99 %.(Stand06.04.2023)

Erstmals in unseren regelmässigen Quartalsvergleichen liegt zum Artikelstichtag nicht nur der absolute Kurs/Preis der Mutares Aktie über dem der Aurelius, auch die Marktkapitalisierung de rMutares überstiegt – wenn auch nur marginal – die der Aurelius. Dazu kommt eine erstmals wesentlich höhere Dividendenrendite bei Mutares gegenüber der Aurelius.

Und jetzt DIE Zahlen

Konzernumsatz:

AURELIUS erzielte einen Konzerngesamtumsatz von 3.108,2 Mio. EUR (2021: 3.261,2 Mio. EUR). Der annualisierte Konzernumsatz aus fortgeführten Geschäftsbereichen erreichte 3.023,8 Mio. EUR (2021: 2.541,4 Mio. EUR).

MUTARES erwirtschaftete im Geschäftsjahr 2022 konsolidierte Umsatzerlöse von EUR 3.751,7 Mio. (Vorjahr: EUR 2.504,0 Mio.). Im deutlichen Zuwachs von 50 % im Jahresvergleich spiegelt sich erneut die hohe Akquisitionsaktivität wider.

In 2022 liegt Mutares beim Konzernumsatz erstmals auf Jahresbasis vor Aurelius – und der Abstand könnte sich in 2023 noch wesentlich erhöhen. Aber Umsatz ist nicht die wichtigste Kenngrösse der auf Beteiligungskäufe und insbesondere -verkäufe konzentrierten Konzerne.

Einzelheiten zur Gewinnsituation in den Einzeliunternehmen (Holding)

AURELIUS: Das Ergebnis aus Unternehmensverkäufen reduzierte sich von 163,7 Mio. EUR im Jahr 2021 auf 100,9 Mio. EUR im abgelaufenen Geschäftsjahr 2022.

MUTARES: Die Umsatzerlöse der Mutares Holding, die aus Beratungsleistungen an und Management Fees aus den Portfoliounternehmen resultieren, erhöhten sich im Geschäftsjahr 2022 auf EUR 71,1 Mio. (Vorjahr: EUR 50,5 Mio.). Der Anstieg um 41 % ist auf die hohe Transaktionsaktivität und das damit verbundene Portfoliowachstum zurückzuführen. Umsatzerlöse und Dividenden aus dem Portfolio ergeben das sog. „Portfolio Income“, das sich für das Geschäftsjahr 2022 auf EUR 139,8 Mio. (Vorjahr: EUR 64,9 Mio.) mehr als verdoppelt hat. Der Jahresüberschuss in der Mutares Holding erhöhte sich um 44 % auf EUR 72,9 Mio. (Vorjahr: EUR 50,7 Mio.).

BioNTech – Zahlen 2022 lagen im Rahmen. Ausblick zeigte Ende der Covid-Höchstumsätze. Jetzt setzt man 170 Mio USD auf zwei Onkologiekandidaten

NAV bei Aurelius – Bargain Purchase Erträge als „Krücke“ zum NAV bei Mutares

NAV je Aurelius Aktie – Masstab für „Luft nach oben“, mit „Risikoabschlag für Ukraineauswirkungen“ berechnet! Bei Mutares findet sich keine Angabe zu einem NAV. Hinweis auf „Werte“ über den Bilanzansatz hinaus bieten die Bargain-Purchase-Erträge (Erträge aus „Minderzahlungen beim Erwerb von Beteiligungen für deren Assets“, die dem EBITDA des Konzerns zugerechnet werden. Also die Differenz zwischen Kaufpreis und Fair-Value von Assets, Forderungen oder sonstigen Vermögensgegenständen:

Um die Transparenz zu steigern nahm Aurelius eine Änderung beim Ausweis des NAV vor: Der NAV betrug zu Ende des Geschäftsjahr 2022 895,8 Mio. EUR (31. Dezember.2021: 1.014,7 Mio. EUR). Dies entspricht einem Wert von 33,57 EUR je Aktie. Der Rückgang ist maßgeblich auf die fortwährend angespannte geopolitische und wirtschaftliche Weltlage, welche sich in stark steigenden Energiekosten, Lieferkettenherausforderungen sowie einer Verunsicherung von Marktteilnehmern widerspiegelt, zurückzuführen.

Dazu die entsprechende Berechnung des Net Asset Value des AURELIUS Portfolios (in Mio. EUR)

| NAV zum 30.09.2022 // 31.12.2022 | |

| Industrial Production | 337,3 // 302,2 |

| Retail & Consumer Products | 306,2 // 334,1 |

| Services & Solutions | 51,8 // 22,4 |

| NAV der Portfoliounternehmen * | 695,3 // 658,7 |

| Andere | 153,8 // 164,6 |

| Co-Investments | 59,9 //72,5 |

| Summe (netto) | 909,0 // 895,8 |

| NAV (netto) je Aktie EUR ** | 33,59 // 33,57 |

* Der dargestellte NAV (netto) der Konzerneinheiten ist gemäß der Anteilsquote der AURELIUS Equity Opportunities abgebildet.

** Die eigenen Aktien sind in der Berechnung des Bereichs Andere nicht enthalten.

*** Die eigenen Aktien sind in der Berechnung des NAV (netto) je Aktie nicht enthalten. DIe Summe der berücksichtigten Aktien beträgt somit

26.682.553 Stücke. Weshalb das NAV je Aktie nicht so stark rückläufig war, wie die absoluten Zahlen vermuten lassen.

MUTARES: Konnte in 2021 eine förmliche Explosion bei den sog. Bargain-Purchase-Erträgen melden durch den „dicken Lapeyre-Erwerb“ – das relativeirte sich in 2022 wieder auf Normalmass: Die mit der Akquisitionstätigkeit im Geschäftsjahr 2022 verbundenen Gewinne aus günstigem Erwerb beliefen sich auf EUR 262,0 Mio. (Vorjahr: EUR 692,7 Mio.).. Aber operative Verbesserungen, die zu einer Wertsteigerung von noch nicht veräusserten Beteiligungen führen sollten, wären zwar bei einem NAV zu berücksichtigen, finden aber in der Mutares Bilanz keinen Niederschlag.

Auch hier überrascht der kräftige Rückgang des NAV, der sich je Aurelius-Aktie aufgrund der Aktien-Rückkäufe je Aktie nicht so stark auswirkte. Offensichtlich scheint in allen Bereichen – auch bei den hochgelobten Co-Investments „nicht alles Gold, was glänzt“ – Mutares ebenfalls schwächer als in 2021, aber da kein NAV angegeben wird, lässt sich daraus nichts über den wirtschaftlichen Status der Beteiligungen sagen.

EBITDA Aurelius und Mutares beim operativen EBITDA Rückgänge gegenüber dem Vorjahr

AURELIUS: Das operative EBITDA im Geschäftsjahr 2022 erreichte 224,6 Mio. EUR (2021: 249,7 Mio. EUR). Das EBITDA des Gesamtkonzerns lag im Geschäftsjahr 2022 bei 284,1 Mio. EUR (2021: 358,3 Mio. EUR). Die Differenz ist im Wesentlichen auf die im Geschäftsjahr 2022 geringeren Erträge aus der Auflösung negativer Unterschiedsbeträge der Kapitalkonsolidierung in Höhe von 1,2 Mio. EUR zurückzuführen („bargain purchase“; 2021: 36,4 Mio. EUR). Das Ergebnis aus Unternehmensverkäufen reduzierte sich von 163,7 Mio. EUR im Jahr 2021 auf 100,9 Mio. EUR im abgelaufenen Geschäftsjahr. Restrukturierungs- und Einmalaufwendungen für die Neuausrichtung der Konzernunternehmen beliefen sich im Berichtszeitraum auf 69,6 Mio. EUR (2021: 91,5 Mio. EUR). Das Ergebnis aus dem Neubewertungseffekt der at Equity bilanzierten Co-Investments beträgt 27,0 Mio. EUR (2021: 0 Mio. EUR).

Leoni Aktie steht vor Kapitalschnitt auf Null. Heute meldet man Start der Sanierungs-Pläne und die Aktie springt um 95% hoch. Unsinn? Oder.

INTERVIEW: Berentzen-Gruppe: Vorstand Oliver Schwegmann im Gespräch – optimistisch – „2023 wird ein erfolgreiches Jahr“

MUTARES: Das Konzern-EBITDA (Ergebnis vor Zinsen, Steuern und Abschreibungen) belief sich im Geschäftsjahr 2022 auf EUR 181,5 Mio. (Vorjahr: EUR 566,5 Mio.). Im Jahresvergleich ist zu berücksichtigen, dass das Vorjahr durch den Erwerb von Lapeyre und dem damit verbundenen hohen Gewinn aus günstigem Erwerb („Bargain Purchase“) außerordentlich positiv begünstigt war. Die mit der Akquisitionstätigkeit im Geschäftsjahr 2022 verbundenen Gewinne aus günstigem Erwerb beliefen sich auf EUR 262,0 Mio. (Vorjahr: EUR 692,7 Mio.).

Das Adjusted EBITDA lag im Geschäftsjahr 2022 bei EUR -32,7 Mio. (Vorjahr: EUR -41,3 Mio.) und stand unter dem negativen Einfluss von Preissteigerungen auf den Beschaffungsmärkten sowie den noch negativen Ergebnisbeiträgen der in den vergangenen zwölf Monaten erworbenen Beteiligungen. Im Quartalsverlauf konnte das Adjusted EBITDA kontinuierlich verbessert werden. Die realisierte Verbesserung des Adjusted EBITDA gegenüber dem Vorjahr und die Verbesserung im Quartalsverlauf sind das Ergebnis erfolgreich umgesetzter Optimierungsprogramme. Speziell das Segment Goods & Services verzeichnete im Jahresvergleich eine außerordentlich verbesserte Profitabilität.

Die Bargain Purchase Erträge, die bei Mutares diesmal kräftig rückläufig waren (Vorjahr Lapeyre als „Riesenbrocken“ beeinflusst die Statistik), während bei Aurelius eine negative Tendenz erkennbar ist, deuten darauf hin, dass Mutares umsatztechnisch bei den Zukäufen eher „kleinere Brötchen“ bevorzugte, während Aurelius eher „gutlaufende Unternehmen“ im Portfolio hatte oder aufkaufte – deshalb auch das deutlich positive EBITDA auf Konzernebene. Bestimmt auch positiver Effekt durch die gestiegene „Kaufkraft“ über Co-Investments mit dem neuaufgelegten Aurelius Fonds! So werden auch profitablere Übernahmeziele mit Sondersituation greifbar. Jedoch musste Aurelius beim NAV sowohl bei den proprieteren Beteiligungen, als auch bei den Co-Inbvestments Wertabschreibungen vornehmen. es knirscht im Gebälk.

WICHTIGES KRITERIUM: TRANSAKTIONEN, Verkäufe. Aurelius und Mutares sehr aktiv im ersten Halbjahr und nach dem 30.06.

AURELIUS meldete in 2022 acht Add-on-Akquisitionen für bestehende Portfoliounternehmen, fünf Co-Investments sowie fünf (Teil-) Exits. Bedeutend: Die European Imaging Group erwarb Mehrheitsbeteiligungen an CameraNu.nl im Februar sowie an Cyfrowe.pl im Mai. BMC Benelux führte im März die Akquisition des Baumaterial-Bereichs von De Rycke durch. Und Ende März 2022 hat die VAG im Rahmen einer Add-on Akquisition die Übernahme von RTS Válvulas Ltda. mit Sitz

abgeschlossen. Im Mai 2022 hat die European Imaging Group im Rahmen einer Add-on Akquisition eine Mehrheitsbeteiligung an Cyfrowe.pl mit Sitz in Danzig / Polen erworben.

Anfang Juli 2022 konnte die NDS Gruppe die Übernahmen von Hovdan Poly AS und Nordic Wash AS , im Rahmen von zwei weiteren Add-on Akquisitionen, vollziehen. Im Dezember 2022 erwarb die BMC Benelux im Rahmen einer weiteren Add-on Akquisition den Baustoffhändler

Vandevoorde Bouwmaterialen NV, mit Sitz im belgischen Wortegem

Exits und Co-Investments

Gemeinsam mit dem AURELIUS European Opportunities Fund IV wurde im April mit der Übernahme des britischen Geschäftsbereichs der McKesson Corporation (heute: Hallo Healthcare Group) die bisher größte Übernahme der Firmengeschichte vollzogen. Mit dem Verkauf von AKAD University konnte im Februar zudem ein besonders erfolgreicher Exit durchgeführt werden. Und im November konnte der Exit bei Briar Chemicals gemeldet werden.

Im Januar 2022 hat die Ideal Shopping Direct sowohl den Verkauf des Geschäftsbereichs ‚Create and Craft‘ an Hochanda Global Limited, als auch den Verkauf der Vermögenswerte ihres Garn- und Zubehörgeschäfts ‚Deramores‘ an LoveCrafts Group Limited vereinbart. Im Februar 2022 hat die Gesellschaft abschließend ihr verbliebenes Geschäft, die TV– und Web-Kanäle unter dem Namen Ideal World, an den britischen Unternehmer und Investor Hamish Morjaria verkauft. Mit diesen Transaktionen sind alle Teile der Ideal Shopping Direct veräußert bzw. haben den Konsolidierungskreis des AEO -Konzerns verlassen.

Ende Juli 2022 hat die AURELIUS Equity Opportunities den Verkauf der Hammerl GmbH, einem führenden Hersteller von Blasfolienprodukten in Deutschland, an die Karl Bachl GmbH & Co. KG abgeschlossen. Zudem wurde im September 2022 der Verkauf des operativen Geschäfts der Transform Hospital Group an Y1 Capi-

tal durchgeführt. Die Transaktion umfasste die Bereiche kosmetische Chirurgie und medizinische Ästhetik.

Plug Power will einer der grossen H2-Player werden. An der Börse kommt das nicht an – Jahrestiefstkurse unter 10,00 USD. Jetzt rein? Raus?

MUTARES: Mutares ist trotz des herausfordernden Umfelds gelungen, sechs erfolgreiche Exits im Berichtszeitraum zu realisieren un d12 Übernahmen in 2022 abzuschliessen.. Mit dem im September vereinbarten Verkauf von 100 % an der Nordec Group an ein Käuferkonsortium konnte Mutares die erfolgreiche Unterzeichnung des dritten Exits im laufenden Geschäftsjahr mit einem ROIC innerhalb der Zielspanne von 7x bis 10x verbuchen.

Und im Q4 gab es dann Exit Nummer 4 und Kauf Nummer 13 für dieses Jahr: Unter dem Titel „Mutares bessser als Milliardenkonzern?“ ging es um die Übernahme eines 50%-Kapitalanteils an der Peugeot Motocycles – inclusive unternehmerische Führung. Und kurz davor meldete man den Exit bei Royal de Boer über dem 7-10fachen ROIC.

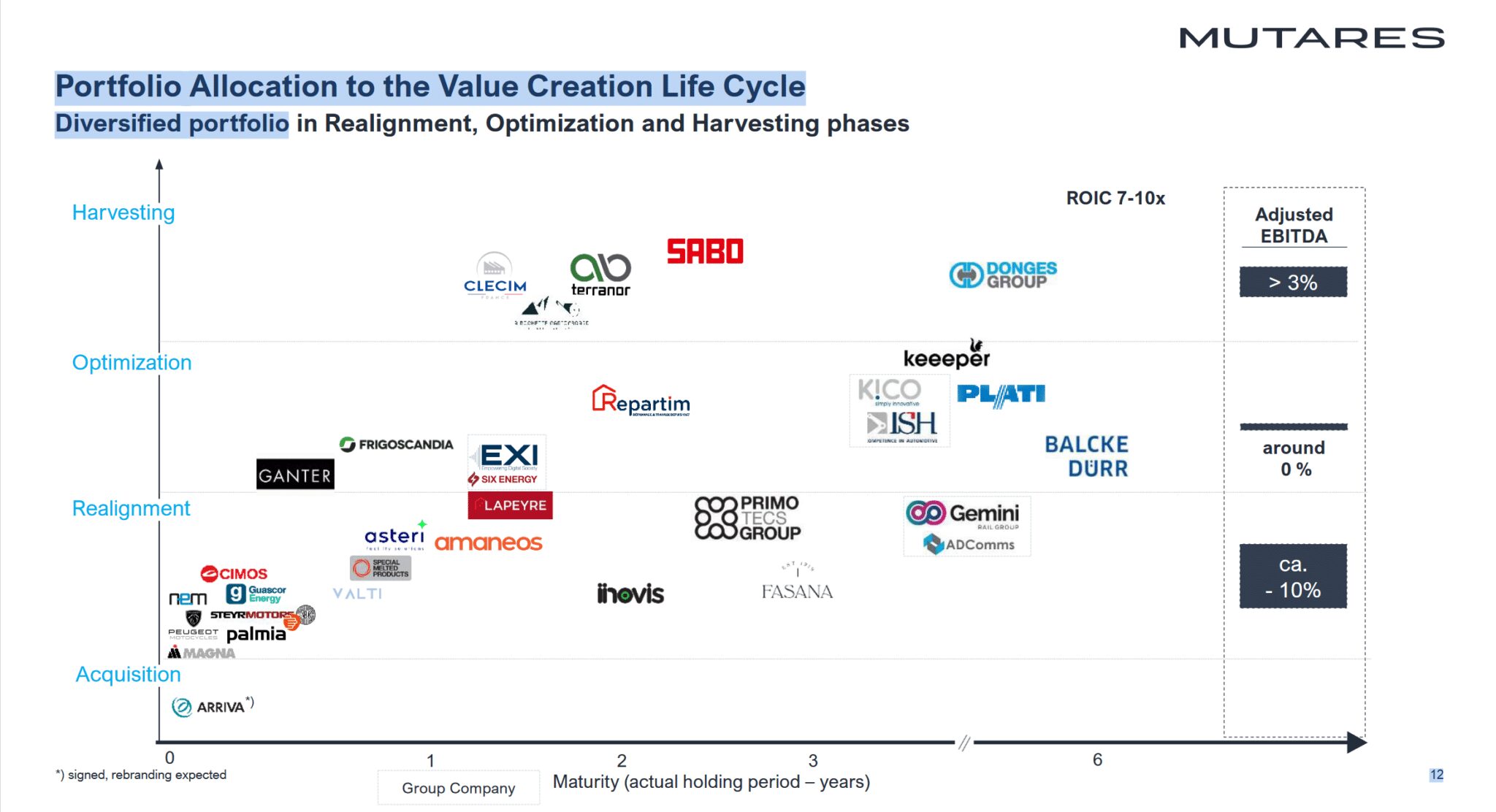

Die zunehmende Reife der Beteiligungen im Lebenszyklus des Mutares-Geschäftsmodells stimmt positiv für die nächste Zeit: Im Stadium des Harvesting, das heisst im Status der „Erntefähigkeit“, befinden sich einige interessante Namen. Namen, die man im Idealfalle demnächst im Rahmen einer Unternehmensmeldung wiederfindet – hier die Reifetabelle aus der aktuellen Unternehmenspräsentation der Mutares:

Aurelius und Mutares setzten die Story fort

AURELIUS wird wohl eine Prognose erst zur HV liefern und bis dahin: Die AURELIUS Equity Opportunities SE & Co. KGaA (ISIN: DE000A0JK2A8) Aktie hatte es schwer in letzter Zeit. Seit das Aurelius Management Mitte Januar dieses Jahres entschieden hatte, dass Marktsegment m:access der Münchener Börse zu verlassen, um „nur noch“ im am wenigsten regulierten Börsensegment des Freiverkehrs notiert zu sein, konnte sich die Aktie nicht wieder von diesem Schlag erholen. Gründe für das Downgrading? „Reduzierung des organisatorischen Aufwands bei der Erfüllung von kapitalmarktrechtlichen Compliance Anforderungen“ und auch Kosteneinsparungen wären so möglich – auf jeden Fall sahen die Anleger diesen Verzicht auf Transparenz- und Compliancepflichten als schwerwiegender an, als „Kosteneinsparungen“ im wahrscheinlich nicht wirklich bilanzrelevanter Grössenordnung.

BioNTech – Zahlen 2022 lagen im Rahmen. Ausblick zeigte Ende der Covid-Höchstumsätze. Jetzt setzt man 170 Mio USD auf zwei Onkologiekandidaten

Leoni Aktie steht vor Kapitalschnitt auf Null. Heute meldet man Start der Sanierungs-Pläne und die Aktie springt um 95% hoch. Unsinn? Oder.

ITM Power Aktie im Pencebereich. Chnacenlos? Neuer CEO sieht Fortschritte beim 12-Monats-Rettungsplan. Erweiterung der Produktion beschlossen

Danach gab es eine Reihe kleinerer Add-ons, keine Verkäufe: Einen Add-on Kauf für das Portfoliounternehmen VAG in Brasilien (1.02.2023), die Übernahme von 13 britischen Tile Giant Filialen durch das Portfoliounternehmen CTD Tiles Limited (13.02.2023), den Erwerb der Baustoffaktivitäten einer Botha-Filiale als Add-on für das Portfoliounternehmen BMC Benelux (14.02.2203) und dann kam eine Meldung üebr die Übernahme der LSG International mit 2 Mrd USd Umsatz und 19.000 Mitarbeitern – endlcih wieder mal ein Hingucker bei Aurelius – abe rdie Meldung kam von der Aurelius Group, so dass sich die Rolle der börsnenotierten Aurellius Equitiy partners nicht abschätzen lässt – hier alles zur LSG Übernahme – mit den offenen Fragen.

Mutares: Basierend auf den bereits abgeschlossenen und zusätzlichen unterzeichneten Transaktionen sowie der vielversprechenden Akquisitionspipeline geht der Vorstand für das Geschäftsjahr 2023 von einem Anstieg der Umsatzerlöse im Mutares-Konzern auf EUR 4,8 Mrd. bis EUR 5,4 Mrd. aus. Der Jahresüberschuss der Mutares Holding soll dabei in einer Bandbreite von EUR 92 Mio. bis EUR 112 Mio. liegen.

Nach hoher Transaktionsfrequenz in 2022 setzt man in München in 2023 – so sieht es zumindest bisher aus – noch einen „drauf“.

Nach einem Exit am 5.01.2023 – „verkauft zu mehr als dem 7-10-fachen ROIC“, einem zweiten Exit wenig später, einem geplanten Zukauf von 200 Mio Umsatz, die von 1.200 Mitarbeitern im Bereich “ Herstellung von Stahlteilen“ erwirtschaftet werden, und dem Abschluss von 2 Übernahmen, die bereits in 2022 angekündigt worden waren, meldete man wenig später den dritten Exit – FDT Flachdach. Und dann am 3. März den 4. Exit im noch jungen Jahr – mit der Ganter – Construction. Dazu die letztes Wochenende gemeldete Übernahme, die wohl noch vor der geplanten – in exklusiven Verhandlungen befindlichen – Übernahme der „Walor International“ unterschriftsreif wurde. Bremsend für den Kurs wirkte die mittlerweile erfolgreich platzierte 100 Mio Unternehmensanleihe der Mutares.

Und jetzt noch das Thema Börsensegment und Transparenz

AURELIUS: Am 16.01.2023 versetzte aurelius der eigenen Aktie einen kräftigen Schlag – zur „Reduzierung des organisatorischen Aufwands bei der Erfüllung von kapitalmarktrechtlichen Compliance Anforderungen“ kündigte Aurelius an den m:access zu verlassen und zukünftig nur noch im Freiverkehr – zu geringeren Transparenzkriterien verpflichte – notiert sein zu wollent. Und auch Kosteneinsparungen wären so möglich. Hier alles zum kurstechnischen GAU – auch zum transparenztechnischen/kapitalmarkttechnischen GAU der Aurelius.

Mutares setzet bereits in 2021 auf ein Upgrade in den gregelten Markt udn verliess den geringer regulierten m:access respektive Freiverkehr. Ein wesenstlich überzeugenderes Vorgehen – kapitalmarktfreundlich.

Auf jeden Fall bleibt es dabei: Beide Carve-out Spezialisten „leben“ von den – bisher regelmässig erfolgten – Exits. Während Aurelius pessimistischer für die operative Entwicklung scheint und im Q4/22 Bewertunsgabshcläge im Portfolio vornehmen musste, ist Mutares wesentlich optimisitscher. Aber letztendlich entscheiden am Ende die Ergebnisse. Und hier ist bei beiden der Fokus auf mögliche Exits – wohl derzeit konkreter bei Mutares, aber Aurelius hat durchaus auch einge Kandidaten in der entsprechenden Reifephase. Die für einen Verkauf nötige Reife haben bei beiden Carve-Out spezialisten einige Beteiligungen. Könnte also jederzeit „was geben“.

Aber seit dem 16.01.2023 scheint der Gleichlauf der Aktien erledigt – Aurelius „ist selber schuld“

Auch wenn beide Unternehmen definitiv sind. Und das auch wenn eine gewisse Akzentverscheibung durchaus festzustellen ist. Denn der eine geht eher weg von den Carve-Outs mit operativen Schwierigkeiten, hin zu „grösseren Fischen“ in Sondersituationen in einer Co-Investmentstruktur. Während der andere seinem bisher sehr erfolgreichen Konzept treu bleibt – schwächelnde, ungeliebte Konzerntöchter zu geringen Kaufpreisen – idealerweise mit Morgengabe – übernehmen und „fit machen“. Dazu kommt eine höhere Transaktionsfrequenz und höhere Transparenz bei dem ehemals kleineren Wettbewerber.