NIKOLA Aktie am Freitag unter Extremdruck. Im Tief bei 0,81 USD und geschlossen nahe dem Allzeittief bei 0,82 USD. Was istdiesmal wieder passiert? Minus 15,45% an einem Tag. Das ist massiv. Zuletzt erhielt die Nikola-Aktie einen kräftigen zweistelligen Dämpfer auf im nachhinein noch starke 1,18 USD –

ebenfalls an einem Freitag. Damals war eine – immerhin erfolgreiche – Kapitalerhöhung um 100 Mio USD der Grund für den Kursrückschlag. Und gestern? Am Donnerstag Abend hatte Nikola den Markt mit der Ankündigung überrascht, dass direkt 3 Mitglieder des Board of Directors ihr Ausscheiden erklärten. Ungewöhnlich in der Häufung, was offensichtlich die Unsicherheit des Kapitalmarktes über die Zukunft Nikola’s nochmals erhöhte.

Bei der nächsten Nikola Hauptversammlung am 7. Juni müssen nun 7 neue Board-Members gewählt werden – für das 10 köpfige Board of Director’s quasi ein Neuanfang.

Und die ausscheidenden Mitgleider waren namhafte Vertreter, mit einer Kombination des Backgrounds der Nikola gut zu gesicht stand. Ausscheiden werden Gerrit Marx, Lynn Forester de Rothschild undMark Russell. Finanzmarkt und LKW-Expertise, die fehlen werden: Mark Russell als Branchenveteran war Nikola’s CEO bis zu seinem Rücktritt in 2022, Gerrit Marx als CEO der Iveco Group und Lynn Forester de Rothschild als „Profi“ des Finanzmarktes und CEO von E.L. Rothschild Investment Company.

Wochenrückblick Aktien KW 15 – Rekordlauf. Weiter so? Aurelius, Wirecard, Steinhoff, Mutares, Evotec, PNE, Clearvise, Nordex, Deutsche Rohstoff, Tonies, publity, PREOS, GORE, Neo, SMT Scharf, …

LVMH Hermes Aktien – Platow Brief über die beiden Luxusgüterhersteller. HALTEN. Mittlerweile sei vieles eingepreist im Kurs, deshalb…

Steinhoff am seidenen Faden. Management verlängert – ohne Not – Konsultationsperiode im WHOA-Verfahren – Entgegenkommen doch noch möglich?

Nikola Chairman Girsky versucht das Ganze mit einer Art Zeitenwende schön zu reden – vom Kapitalmarkt so nicht gesehen…

“Nikola is focused on delivering results in our core business units of zero-emission trucking and energy infrastructure solutions,” sagte Steve Girsky, Chairman des Nikola Board of Directors. “As the Company evolves, the size and composition of the Board will as well. We are grateful for the many contributions that Gerrit, Lynn and Mark have made to Nikola over the years and wish them well.”

„… verlassen das sinkende Schiff?“ – so scheint die Befürchtung zu sein. Ändern daran können auch blumige Worte nichts.

“I am proud of the time spent on Nikola’s Board for the past four years,” sagte Marx. “It has been a pleasure to help counsel Nikola on key international decisions as they scaled up their battery-electric and hydrogen-electric truck offerings.” Und Forester de Rothschild ergänzte: “Everything I try to do is in pursuit of a healthy planet and the health of its inhabitants. I am proud of what Nikola has achieved and the current team and Board that is in place,” .

“Nikola’s mission holds a special place in my heart,” beendet Russell die blumigen Worte. “I want to see a zero-emissions future for my kids and grandkids and will do all I can to make sure that happens. Going forward, the only change will be that I will be cheering on Nikola from the sidelines rather than from the boardroom.”

Tiefer geht fast nicht mehr, oder? Klar. Geht bis auf 0,00 theoretisch.

Während zuvor keine Kursimpulse kamen durch Salesorders über 100 Brennstoffzellen-LKW oder die Chart-Kooperation – NIKOLA und Chart Industries „executed a strategic collaboration agreement including liquid hydrogen storage tanks, transport trailers, and the development of new mobile and modular hydrogen refueling stations for quick deployment. This agreement includes additional collaboration on the advancement of hydrogen technology for infrastructure and truck on-board fuel systems„, führte die Kapitalerhöhung zu einem veritablen Kurseinbruch, der Nikola mittlerweile zum Pennystock macht durch den nächsten Schlag, des dreifachen Board-Exodus.

PNE weckte Phantasie durch geplanten Verkauf der US-Projekte. Und rechnet sich jetzt die 500 MW Eigenbestand in 2023 schön. Unnötig!

clearvise liegt mit den 2022er Zahlen weit über den Erwartungen. Genug Rückenwind, um auch ohne TION die Ausbaupläne zu erreichen?

Nächster wichtiger Termin wird der 9. Mai – Vorlage der Quartalszahlen und

– hoffentlich für die Aktienkursentwicklung – kommen dann auch ein paar namhafte Personen als zukünftige Boardmembers ins Spiel. Gute Namen könnten Vertrauen zurückbringen, dass mittlerweile verbraucht scheint. Nikola „will report its first quarter ended March 31, 2023 financial results on Tuesday, May 9, 2023. On that day, Nikola’s management will hold a conference call and webcast at 10:30 a.m. ET (7:30 a.m. PT) to review and discuss the company’s business and outlook.“

Es war klar, dass NIKOLA noch frisches Kpaital braucht um Produktionsanlauf und Investitionen in die Infrastruktur zu finanzieren.

Obwohl NIKOLA in den letzten Monaten kontinuierlich geliefert hat – Förderzusagen, Batterieproduktion, Aufträge, H2-Infrastrukturinvestitionen, Kooperationen mit Plug Power und Fortescue Futures – scheint einfach keine Phantasie bei den Anlegern mehr aufkommen zu können. Und so erinnerte das Form 10-K von NIKOLA eingereicht bei der SEC unmissverständlich unter Punkt „Item 1A. Risk Factors – Risks Related to Our Business and Industry“ an den aktuellen Status von NIKOLA – EARLY STAGE: „We are an early stage company with a history of losses, expect to incur significant expenses and continuing losses for the foreseeable future, and there is substantial doubt that we will have sufficient funds to satisfy our obligations through the next 12 months from the date of this report.“ (NIKOLA, 10-K Filing SEC, 23.02.2023, Seite 22)

Evotec auf Kurs. In 2022 höhere Umsätze, leicht unter Erwartungen liegendes EBITDA. Dazu einige Milestones in 2023. Jetzt verunsichert Cyberattacke.

INTERVIEW – Wirecard – RAin Silvia Volaric-Huppert zum Sachstand. Was derzeit wichtig ist, welche Wege möglich sind. Und sie sagt, was bis zum 31.12.2023 wichtig ist. Denn danach…

Aurelius Mutares- Carve-out Spezialisten. Wachwechsel? Gegenüberstellung: 2022 und Ausblick – Zahlen liegen vor, Prognosen, Newslage, Erwartungen…

INTERVIEWS: DIC ASSET Berentzen aifinyo – Drei Vorstände diese Woche im Gespräch. Spannende Ausblicke, Zahlen und Besonderes…

Was man in der ganzen Diskussion und allen Zweifeln nicht vergessen sollte: Ein Weltkonzern wie Daimler Truck, der seit Jahrzehnten in der Brennstoffzellenerprobung engagiert war und ist, wird erst in Jahren serienfertige Brennstoffzellen-LKW anbieten. Und NIKOLA sagt, dass man bereits im Q4/2023 mit der Auslieferung kommerzieller FCEV-LKW beginnen werde. Peinlich für Daimler Truck oder wird NIKOLA mit amerikanischer Unbekümmertheit die Expertise von Bosch’s Brennstoffzellenexperten und IVECO’s LKW-Expertise zu schnell ausliefern? Noch ist eine Überraschung durch den Newcomer durchaus möglich. Spannend. Solange es immer wieder gelingt Anleger ode I nvestoren davon zu überzeugen, dass ein break-Even möglich ist. Nächste Nagelprobe am9.Mai….

Und jetzt nochmal die NIKOLA-Wermutstropfen – genereller Art.

Trotz rund einer Milliarde USD in der Kasse zum 31.12.2022 muss das nicht reichen, auch wenn das Management bei Vorlage der 2022er Ergebnisse bis 2024 die Finanzierung gesichert sah. Und die jetzt geplante Kapitalerhöhung über 100 Mio USD zeigt, dass man jede Gelegenheit nutzt, um die Liquidität weiter zu steigern. Notwendig um Verluste auszugleichen. Und zur Vorsicht gemahnen die – auch unter Haftungsgesichtspunkten – gemachten Aussagen im 10-K Form zum 31.12.2022:

“Our ability to continue as a going concern is dependent on our ability to obtain the necessary financing to meet our obligations and repay our liabilities arising from the ordinary course of business operations when they become due.” Und an anderer Stelle: „The outcome of these matters cannot be predicted with any certainty at this time. If we are unable to raise sufficient capital when needed, our business, financial condition and results of operations will be materially and adversely affected, and we will need to significantly modify or terminate our operations and our planned business activities.”

Vorgaben für 2023 scheinen bei den Produktionszahlen für die Tre BEV sehr verhalten.

Während NIKOLA im Q4/2022 bereits 133 Tre BEV produzieren konnte, plant man für 2023 mit „nur“ 250 bis 350 Stück. Wachstum sieht man wohl eher bei den FCEV, die aber erst im Q3/23 in Serienfertigung gehen sollen. Geplant sind 125 bis 250 Stück FCEV für 2023, wofür die BEV-Produktion im Q2 heruntergefahren werden soll, um die Fertigungslinien auf die FCEV-Produktion einzustellen.

Nikola plant die Auslieferung von 30 bis 50 Tre BEVs im Q1/23, rund 10.5 bis 17.5 Mio USD generierend. Derzeit halten NIKOLA (127) und die angeschlossenen Händler (115) die meissten der produzierten Tre BEV. In 2022 produzierte NIKOLA insgesamt 258 Tre BEVs und lieferte davon 131 an Händler mit einem Erlös von 50.8 Mio USD aus (Im Q4 allein wurden 20 Tre und 21 Ladestationen zu einem Durchschnittspreis von 374 TUSD verkauft). Aber insgesamt lagen die reinen Verkaufskosten bei 155.6 Mio USD und es ergab einen Bruttoverlust aus Verkäufen von 104.8 Mio USD.

Aurelius Mutares- Carve-out Spezialisten. Wachwechsel? Gegenüberstellung: 2022 und Ausblick – Zahlen liegen vor, Prognosen, Newslage, Erwartungen…

INTERVIEWS: DIC ASSET Berentzen aifinyo – Drei Vorstände diese Woche im Gespräch. Spannende Ausblicke, Zahlen und Besonderes…

An der Kostenschraube muss NIKOLA drehen.Und es tut sich was.

Natürlich wird eine „laufende Serienproduktion“ die Kosten senken, abe rbis dahin aht man bei NIKOLA bereits andere Kostenschrauben „gedreht“: Man reduziert die Belegschaft in 2023 von 1.582 um ca. 7% auf rund 1.500 Mitarbeiter (insbesondere bei der neuen Tochter Romeo), verlegt die Romeo-Batterieproduktion nach Coolidge mit Kostenvorteilen, die sich bis Ende des Jahrers auf rund 105 TUSD je LKW-Batteriepack summieren sollen. Weiterhin konnten bereits im Q4/2022 die Frachtkosten (insbesondere zwischen Ulm/Arizona), die im Juli noch 30% der Umsätze „frassen“ auf 9% im Q4/2022 reduziert werden.

NIKOLA – am Umsatz hängt es. Aber es gibt auch Licht.

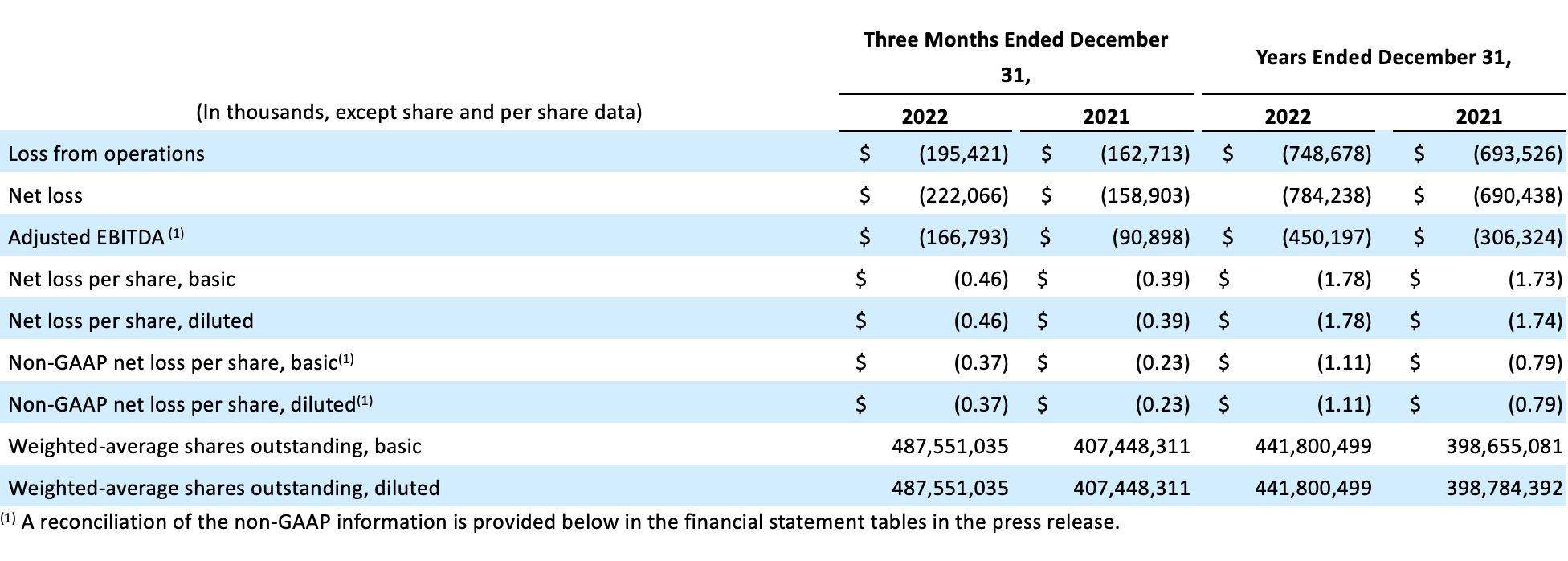

Entgegen den erwarteten EPS im Q4 von Minus 0,432 USD/ in 2022 von Minus 1,27 USD sehen die erreichten Minus 0,37 USD (Non-GAAP) im Quartal und Minus 1,11 USD auf Jahresbasis eigentlcih gut aus. Aber wirklich enttäuscht aufgenommen wurden die Umsatzzahlen, die mit 50,8 Mio USD die Erwartungen von 75,9 Mio USd Jahresumsatz klar verfehlten. Wenig überraschend legte NIKOLA bei den „Highlights“ den Schwerpunkt auf die Gewinnentwicklung. Wobei die im Dezember und in 2023 gewonnenen Aufträge für 2023 optimistisch werden lassen – und das durch die im Aufbau befindliche E-Batterieproduktion in Coolidge (Übernahme von Romeo wird egnutzt) pro Batteriensatz 105 TUSD eingespart werden sollen, lässt auch hier „Weniger Verlust“- Phantasie aufkommen.

Im Q4/22 konnte NIKOILA 133 Tre BEV (E-LKW) produzieren und davon 20 an Händler ausliefern. Ein Anfang, mehr als viele Zweifler geglaubt haben. “During the fourth quarter we strengthened our commercial and sales operations, which is expected to lead to increased sales and accelerated customer deliveries,” erläutert Nikola CEO, Michael Lohscheller. “As a whole, we made significant progress on both the truck and energy infrastructure fronts. The advances we have made on battery charging and hydrogen solutions with strategic partners, and the unveiling of our hydrogen mobile fueler under the HYLA brand, will allow Nikola to provide fully integrated mobility solutions to customers for both the BEV and FCEV.”

Erwartungen/Vorgaben für 2023 des NIKOLA Managements machen „den Erfolg“ mess- und kontrollierbar.

NIKOLA Management defineirte heute die Ziel für 2023, die man erreichen will. Vorgaben an denen sich dann das Unternehmen auch messen lassen muss:

- Fertigstellung von 10 gamma FCEV’s im Q2 2023 – Vorserienmodelle des Brennstoffzellen-Modells.

- Rund 105,000 USD Kostenersparniss je Batteriemodul für den Tre BEV bis zum Q4 2023. U.a. durch den Aufbau der Batterieserienproduktion in Coolidge mit dem Know-How der neuen Tochter Romeo Power („amerikanische Akasol“ – letztes Jahr in einem Share-Deal von NIKOLA übernommen.)

- Edngültige Investitionsentscheidung für den „Phoenix Hydrogen Hub“ bis zum Q3 2023. In Phoenix will NIKOLA mit Fortescue Futures den startpunkt des breiter angelegten Joint Ventures setzen.

- Zwei neue Tankstellenstandorte bis Juni 2023 zu benennen. ob da die im Februar gemeldete neue Station in West Sacramento hinzugezählt wird, lässt sich nicht sagen. Da aber bereits in der ehutigen Meldung erwähnt, wohl eher nicht.

- Ausleiferung von 250 – 350 Tre BEVs an Händler in 2023. Scheitn nicht übermässig ambitioniert.

- Auslieferung von 125 – 150 Tre FCEVs im Q4 2023

Nachdem man für das IVECO-NIKOLA Joint Venture einen Auftrag über 100 Tre FCEV sichern konnte, ging es in Coolidge, Arizona Schlag auf Schlag weiter:Der im Dezember angekündigten Kooperation beim Wasserstoffnetzausbau mit Plug Power folgte eine Kooperation mit Fortescue Future Industrie, Teil des Milliarden-Minenkonzerns Fortescue Metals Group Ltd, zum Aufbau von „Grossproduktionsstätten für Wasserstoff„. Und dann am 25.01.2023 ging es weiter – klein auf klein – nur so kann es funktionieren, dass NIKOLA wieder Vertrauen am Kapitalmarkt aufbauen kann: 15 Tre FCEV an Biagi zur Auslieferung Q4/23, neuer Tankstellenstandort in Kalifornien und neues Fahrassistenzsystem für die LKW’s von IVECO-Partner.

KEIN ÜBERFLIEGER MEHR. DAZU MITTLERWEILE ZWAR FÜR EIN NICHT MEHR GANZ UMSATZLOSES UNTERNEHMEN HOCH BEWERTET. ABER MIT BISHER ERBRACHTEN INVESTITIONEN, DIE DIE AKTUELLE KAPITALISIERUNG WEIT ÜBERSTEIGEN. OB SICH DAS AUSZAHLEN WIRD? ZEIGT SICH IN DEN NÄCHSTEN EIN ZWEI JAHREN. ABER EINE ZUKUNFTSBRANCHE UND CHANCEN…

INTERVIEW – Wirecard – RAin Silvia Volaric-Huppert zum Sachstand. Was derzeit wichtig ist, welche Wege möglich sind. Und sie sagt, was bis zum 31.12.2023 wichtig ist. Denn danach…

Aurelius Mutares- Carve-out Spezialisten. Wachwechsel? Gegenüberstellung: 2022 und Ausblick – Zahlen liegen vor, Prognosen, Newslage, Erwartungen…

INTERVIEWS: DIC ASSET Berentzen aifinyo – Drei Vorstände diese Woche im Gespräch. Spannende Ausblicke, Zahlen und Besonderes…

Die gemeldeten Umsatzzahlen für 2022 bedeuteten für den Kurs einen Rückschlag, aber auf Dauer zählt 2023: Gelingt es die Auslieferungszahlen zu schaffen? Insbesondere die geplanten FCEV-Zahlen, die erst im Q4/23 starten sollen? Hier ist die 100. Order bereits erreicht bis Ende März zumindest ein Hoffnungszeichen. Ob das irgendwann für signifikante Kursteigerungen reicht? Man wird sehen…

Und nach der Kapitalerhöhung muss man jetzt auch noch mit dem Board-Exodus umgehen. Leichter wird es nicht – gerade für ein Early-Stage Unternehmen, das auf Vertrauen der Anleger angewiesen ist. Und was bedeuten die mahnenden Worte im 10-K Form. Wie sicher ist eine weitere Finanzierung der auflaufenden Verluste? Wird es Investoren geben, die an die NIKOLA Zukunft glauben? Vielleicht auch aus dem e.on-Umfeld? Hochriskant bleibt es – EARLY STAGE, wie es im SEC-Filing heisst.