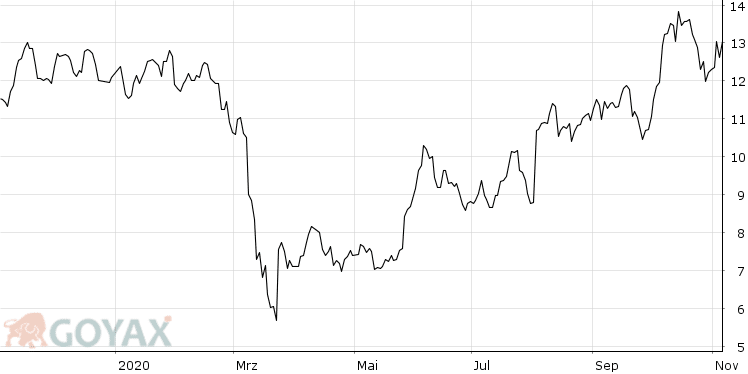

Die Nordex Group (ISIN: DE000A0D6554) erhöhte die Prognose, erhielt dritten US-Grossauftrag (302 MW) und die Aktie steigt und steigt. Und gestern gab es dann bei 20,18 EUR einen neuen Jahreshöchststand. Biden-Effekt plus Impfstofffortschritte tun ihr übriges für weitere Anstiege.

Zumindest sieht es so aus. Nachdem Moderna gestern die Notfallzulassung ihres Impfstoffs in den USA beantragte, sind nun zwei heiße Kandidaten (BioNTech war noch schneller) im Rennen für baldige erste Impfungen. Und was dem Gesamtmarkt gestern einen Schub gab, beginnend in Asien, sollte auch dem DAX heute gut tun – und den aktuellen Favoriten wie Nordex. Also weitere Kurssteigerungen möglich.

Passend dazu die Vollzugsmeldung von Nordex heute

Nach nur vier Monaten Bauzeit hat die Nordex Group ihre neue mobile Betonturmfertigung in Spanien in Betrieb genommen. In Motilla del Palancar, in Kastilien-La Mancha, entstand auf einem 120 Hektar großen Areal eine Fertigungsstätte für Betontürme.

Bereits im September 2020 hatte die Nordex Group die Produktion der ersten Betonturmsegmente aufgenommen. Heute beschäftigt die Gruppe in dieser Fertigung 250 Mitarbeiter, später sollen es bis zu 300 Mitarbeiter werden. Gefertigt wird ausschließlich für den eigenen Bedarf.

NACHTRAG 01.12.2020, 19:12 Uhr: Kapitalerhöhung kommt schlecht am Markt an: Nordex fällt kräftig

Wissen ist Umsatz und Wettbewerbsvorteil

„Das Wissen über die Auslegung und die Herstellungsweise unserer Betontürme für unsere Anlagen ist eine entscheidende Kompetenz, um die Windenergieprojekte unserer Kunden kosteneffizient umzusetzen. Durch die Vor-Ort-Produktion der Betontürme nahe an den Windparks senken wir beispielsweise die Logistikkosten, da die Transportwege und -zeiten deutlich kürzer sind“, erklärt José Luis Blanco, CEO der Nordex Group.

Wie die weltweit elf Fertigungen für Betontürme der Nordex Group, ist auch diese Fertigung mobil konzipiert. Das Werk kann grundsätzlich vollständig demontiert und weltweit überall erneut nahe neu zu errichtender Windparks aufgebaut werden. So stammen in Motilla del Palancar Kräne aus einer Betonfertigung aus Indien, einige der Formen aus Spanien sowie aus einer Fertigung in Chile.

Corestate „enthauptet“ – wohin soll der Zug fahren? Viele Fragezeichen. Aktie bricht ein.

H2-Update 30.11: NIKOLA mit Minimal-GM-Deal. Badger ist tot. Beteiligung ist tot.

Adler Group SA zeigt im Q3 die Logik des „Dreibundes“ – Synergien beginnen zu greifen

Deutsche Beteiligungs AG leidet unter Corona

H2-Update 30.11.: SFC mit Folgeauftrag aus China -Rad dreht sich schneller

HanseYachts mit rekordmäßigem Auftragseingang – Erholung startet

Ins positive Umfeld passten die Q3-Zahlen

Endgültigen Q3-Zahlen: Das Unternehmen steigerte den Konzernumsatz in den ersten neun Monaten 2020 im Vergleich zum Vorjahreszeitraum über 63 Prozent auf 3.167,4 Mio. EUR (9M/2019: 1.943,0 Mio. EUR). Zu diesem Umsatzanstieg trugen vor allem eine deutlich erhöhte Anzahl an Installationen und Produktion im Segment Projekte bei. Das Ergebnis vor Zinsen, Steuern und Abschreibungen (EBITDA) belief sich auf 70,8 Mio. EUR (9M/2019: 60,2 Mio. EUR), dies entspricht einer EBITDA-Marge von 2,2 Prozent (9M/2019: 3,1 Prozent).

Und das Ergebnis des dritten Quartals berücksichtigt den Erlös aus dem Verkauf der europäischen Wind- und Photovoltaik-Entwicklungspipeline der Nordex Group an RWE- im November vollzogen. Im zweiten und dritten Quartal hätten sich die Auswirkungen der COVID-19-Pandemie spürbar im operativen Geschäft bemerkbar gemacht.

Tal der Tränen ist vorbei

Offen bleibt, was konkret die Verluste verursacht hat: Verzögerungen bei „Auslieferungen“, Produktionsunterbrechungen, Zuliefererprobleme – jedenfalls wurde durch die neue Prognose vor 4 Tagen die Frage, ob die Einschränkungen nur temporär oder langfristiger sind, klar beantwortet. Eindeutig ein rein temporäres Problem.

Nordex sprach am 09.11. Klartext

So könnten die USA -insbesondere unter dem Windenergiebefürworter Biden – durch die neuentdeckte Liebe zu Anlagen von 4 MW und mehr für Nordex noch wichtiger werden. Und seit Anfang der Woche Nordex seine Erwartungen präzisierte, sieht auch der Markt die für 2021 erwartete Umsatz und noch wichtigere Gewinn Entwicklung. Während für das laufende Jahr 2020 noch ein konsolidierter Umsatz der Nordex Group von rund 4,4 Mrd. EUR (2019: 3,3 Mrd. EUR) und eine operative Ergebnismarge (EBITDA-Marge) von 2 Prozent (2019: 3,8 Prozent) zu erwarten ist.

6 GW Produktionsleistung

Vor diesem Hintergrund beabsichtigt der Vorstand der Nordex SE, im Jahr 2022 einen Umsatz von rund 5 Mrd. EUR bei einer EBITDA-Marge von 8 Prozent zu erzielen.

„Wir werden die Nordex Group per Ende 2020 zu einem 6 GW Unternehmen ausgebaut haben, und dies in der Covid-19-Pandemie. Inzwischen hat sich unsere Lieferkette weitestgehend erholt, die Produktion verläuft ebenfalls zum größten Teil wieder auf Normalniveau und unsere Konzepte greifen“, sagt José Luis Blanco, CEO der Nordex SE. „Unser Produktportfolio wird nach wie vor sehr gut nachgefragt, wie wir anhand der jüngsten Aufträge über mehrere hundert Megawatt allein aus den USA gesehen haben. Unser Fokus liegt jetzt darauf, unser Unternehmensprogramm effizient umzusetzen und unsere Kapazitäten und Lieferketten in Indien für den weltweiten Markt auszubauen, um unsere strategischen Ziele 2022 zu erreichen.“

5 Mrd. Umsatz mit 8% Marge

Und man traut sich 2021 noch einiges mehr zu: „Für das Jahr 2021 erwartet die Nordex Group jedoch den Beginn einer positiven Entwicklung und strebt als strategisches Ziel für das Jahr 2022 einen Umsatz von rund 5 Mrd. Euro und eine EBITDA-Marge von 8 Prozent an.“ Und so würde die Nordex auch ohne die noch nicht einschätzbaren Impulse eienr neuen US-Umweltpolitik in 2021 endlich das Tal der Tränen verlassen haben. so kaufen die Anleger vermehrt diese Zukunft ein – die Aktie markiert hohe Kursgewinne seit Start der „Wahlralley“. Wenn man die aktuelle Kursentwicklung denn so nennen mag.

Margenstarkes Servicesegment wächst weiter, Basis für die Zukunft wird so breiter und breiter

In den ersten Neun-Monaten: Trotz COVID-19-Pandemie erhöhte die Nordex Group ihre Installationsleistung und errichtete insgesamt 1.052 Windenergieanlagen in 21 Ländern mit einer Gesamtleistung von 3.817 MW (9M/2019: 476 Windenergieanlagen in 16 Ländern mit einer Gesamtleistung von 1.565 MW). Und das entspricht einer Steigerung von über 140 Prozent im Vergleich zum Vorjahreszeitraum. Auf Europa entfielen rund 43 Prozent der Installationen, auf die außereuropäischen Märkte 57 Prozent. Aus diesen Installationen ergaben sich im Berichtszeitraum im Segment Projekte Umsatzerlöse in Höhe von 2.851,9 Mio. EUR (9M/2019: 1.658,4 Mio. EUR).

10% Serviceumsatzplus, Aufträge im Servicebereich erreichen 2,8 Mrd EUR (Vorjahr:2,5 Mrd)

Im Segment Service stieg der Umsatz per Ende September um 10,9 Prozent auf 318,3 Mio EUR (9M/2019: 287,1 Mio EUR) und erhöhte sich somit kontinuierlich. Per Ende September 2020 verfügte die Nordex Group über einen Auftragsbestand von 7,9 Mrd. EUR (9M/2019: 8,1 Mrd. EUR), der sich mit 5,1 Mrd. Euro (9M/2019: 5,6 Mrd EUR) auf das Segment Projekte und 2,8 Mrd EUR (9M/2019: 2,5 Mrd EUR) auf das Segment Service aufteilt.

Und weltweite Präsenz

Vom Unternehmensumsatz entfielen 64 Prozent auf Europa, 20 Prozent auf Lateinamerika und 16 Prozent auf Nordamerika. Und gerade in Nordamerika sollte einiges möglich werden – die letzten drei Auftraäge für die „großen Anlagen“ über 4 MW geben hier einen hohen Takt vor. Vielleicht wird so Trumps Wahlkampfdrohung „und die Windanlagen werden dann in China und Deutschland gekauft“ wahr. Im Q3 erreichte der Auftragseingang aus den USA bereits einen Anteil von 50% am Gesamtauftragseingang!

Und hier setzte man mit dem 302 MW Auftrag zu Beginn des Q4 die Story fort – wieviel noch möglich ist, wird sich im nächsten Jahr zeigen – unter neuer Administration in Washington.

UND AUFTRÄGE IM Q3 – insgesamt – MIT GEMISCHTEN BILD:

Im dritten Quartal gab es insgesamt Aufträge über 271 Windenergieanlagen mit einer Gesamtleistung von 1.228,6 MW (Q3 2019: 1.700,3 MW). Bei 86 Prozent der Projekte (in MW) kommen die Windturbinen der Delta4000-Baureihe im Leistungsbereich von vier und fünf MW zum Einsatz. In den ersten neun Monaten 2020 erzielte das Unternehmen insgesamt einen Auftragseingang (ohne Servicebereich) in Höhe von 3.758,5 MW (9M 2019: 4.738,7 GW), der mit 81 Prozent von der Delta4000-Baureihe dominiert wird.

Im dritten Quartal stammten 31 Prozent der Aufträge aus Europa, insbesondere aus Deutschland, den Niederlanden, Großbritannien und Frankreich. Mit zwei Großprojekten in den USA kam die Region Nordamerika auf einen Anteil von 50 Prozent. Lateinamerika steuerte mit Projekten in Kolumbien und Brasilien 19 Prozent zum Auftragseingang bei.

Nordex hat das Geld, die Neuausrichtung entspannt umzusetzen und muss langsam Geld verdienen

Woher kommt die Liquidität? Nordex hat nach dem potentiellen Verkauf des europäischen Entwicklungsportfolios(03.08.2020 vereinbart) mit einem Erlös von 402,5 Mio. EUR, nun auch Ende Juli grünes Licht für eine Kreditlinie über 350 Mio. EUR erhalten, Laufzeit bis 30.04.20222, garantiert zu 90% durch Bund, Mecklenburg-Vorpommern und Hamburg im Rahmen der Bürgschaftsprogramme „Corona“.. Insgesamt also 752,5 Mio. EUR für möglicherweise „schwere Zeiten“ – Überleben des „noch“ kleineren Wettbewerbers von Siemens Gamesa und VESTA gesichert.

„Mit der Kreditlinie sichern wir uns gegen die Auswirkungen auf unser operatives Geschäft und verbleibende Unsicherheiten durch die Covid-19-Pandemie gut ab„, sagte bei Zusage der Kreditlinie Christoph Burkhard, Finanzvorstand der Nordex Group. „Entscheidend für den Erfolg ist dabei das von den staatlichen Bürgen und dem Bankenkonsortium entgegengebrachte Vertrauen in die Nordex Group als zukunftsfähig aufgestelltes Technologieunternehmen im Bereich der erneuerbaren Energien, einer Schlüsselbranche im 21. Jahrhundert.“

Vorausschauendes Management

Bereits im Mai hatte das Unternehmen seine Absicht mitgeteilt, als Vorsichtsmaßnahme staatliche Unterstützung im Rahmen des Corona-Bürgschaftsprogramms zu beantragen, um die Mittel des Unternehmens angesichts der Krise zu stärken. Und dieser Prozess ist nun erfolgreich abgeschlossen. In diesem Zusammenhang hat die Nordex Group auch bereits die Refinanzierung des Schuldscheindarlehens im April 2021 verbindlich gesichert. Zusammen mit der im April 2020 um drei Jahre verlängerten Garantiekreditlinie über 1,2 Mrd. EUR verfügt das Unternehmen so über eine beruhigende Liquidität.

Die Gruppe hat über 30 GW Windenergieleistung in über 40 Märkten installiert und erzielte im Jahr 2019 einen Umsatz von etwa EUR 3,3 Mrd. Das Unternehmen beschäftigt derzeit mehr als 8.400 Mitarbeiter. Zum Fertigungsverbund gehören Werke in Deutschland, Spanien, Brasilien, den USA, Indien, Argentinien und Mexiko. Das Produktprogramm konzentriert sich auf Onshore-Turbinen der 2,4- bis 5,X-MW-Klasse, die auf die Marktanforderungen von Ländern mit begrenzten Ausbauflächen und Regionen mit begrenzten Netzkapazitäten ausgelegt sind.

Auch diese Aktie können Sie bereits ab 0,00 EUR auf Smartbroker handeln.