Der K+S AG (ISIN: DE000KSAG888) geht es nicht eigentlich nicht schlecht, aber die hohe Schuldenlast drückt – und durch die 3,2 Mrd. USD für die Sparte „Americas“ kann man sich Luft verschaffen – und sich komplett neu aufstellen. Und dafür macht man heute „Klar-Schiff“: Abschreibung auf Geschäftssparte „Europe +“ von 2 Mrd. EUR.

So kann man nach der Fokussierung einen auch bilanziellen Neuanfang starten. Und gerade der Verkauf der „Americas“-Geschäfte gibt die bilanzielle Stärke die Bilanz von „Luftposten“ zu befreien. So überrascht es wenig, wenn heute die K+S folegndes mitteilt:

„Vor dem Hintergrund der Neuausrichtung des Unternehmens und dem Verkauf der Operativen Einheit Americas hat der K+S-Vorstand seine langfristigen Annahmen angepasst. Im Wesentlichen betrifft das die langfristige Kalipreisannahme sowie einen höheren Kapitalkostensatz. Ausgehend vom aktuellen Kalipreisniveau erwartet K+S zwar kurz- und mittelfristig weiterhin nachhaltig steigende Preise. Die Annahme zur langfristigen Preisentwicklung liegt nun allerdings niedriger als bislang angenommen. Insgesamt resultiert hieraus ein einmaliger, nicht zahlungswirksamer Wertberichtigungsbedarf auf Vermögenswerte in der Operativen Einheit Europe+ von rund 2 Mrd. €. Diese Sonderabschreibung erfolgt im Abschluss des dritten Quartals 2020 und belastet entsprechend das bereinigte Konzernergebnis nach Steuern sowie den ROCE, führt aber nicht zu einem Liquiditätsabfluss“

Nachvollziehbar und macht es natürlich leichter in den Folgejahren den Kapitalmarkt mit „Gewinnen“ zu bedienen

Interessant ist dabei, dass nur die langfristigen Preisentwicklungen reduziert werden im Forecast – und gerade je langfrisitger eine Prognose über die Preisentwicklung eines Rohstoffs ist, desto schwieriger. Nun hat K+S die Chance genutzt Firmenwerte abzuschreiben – kostet keine Liquidität, schafft Verluste, die man in Gewinnphasen nutzen kann. Bilanzkosmetik effektiv. Und natürlich zwingend vorgeschrieben,wenn Hinweise vorliegen, das Vermögenswerte als „überbewertet“ in der Bilanz erscheinen.

Elmos Semiconductor schafft wohl Turn-around – Q3 besser als erwartet beim Umsatz

H2-Update 03.11: Ballard fordert von Kanadas Regierung „Klotzen nicht kleckern“

Klöckner wird immer digitaler – die Zukunft macht schon 42% vom Umsatz aus

Wichtiger ist, dass die operativen Gewinne – laut Prognose – in 2020 in Höhe von rund 480 Mio. EUR EBITDA – nach Berücksichtigung von einmaligen Restrukturierungskosten – weiterhin als erreichbar betrachtet werden. Die Sonderabschreibung wirkt sich nur auf das EBIT aus, nciht auf das EBITDA. Zur Erinnerung nochmals der Befreiungsschlag:

K+S hat eine Vereinbarung über den Verkauf ihrer Operativen Einheit Americas,

die ihr amerikanisches Salzgeschäft umfasst, mit Stone Canyon Industries Holdings LLC, Mark Demetree und Partner unterschrieben. Der Unternehmenswert beläuft sich auf 3,2 Milliarden USD und entspricht dem 12,5-fachen des 2019 erzielten EBITDA von 257 Mio. USD. Der Abschluss der Transaktion (Closing) wird im Sommer 2021 erwartet, vorbehaltlich der üblichen Abschlussbedingungen, einschließlich der kartellrechtlichen Genehmigungen. Die Kaufpreiszahlung erfolgt zu diesem Zeitpunkt in bar.

„Mit dem Verkauf unseres amerikanischen Salzgeschäfts machen wir einen Riesenschritt beim Abbau der Verschuldung. Wir schaffen damit eine solide finanzielle Basis für die nachhaltige Entwicklung des Unternehmens.“, sagt Dr. Burkhard Lohr, Vorstandsvorsitzender von K+S. „Ich danke unserem Americas-Team für die hervorragende Arbeit in den vergangenen Jahren. Ich bin sicher, dass Stone Canyon als neuer Eigentümer das Geschäft erfolgreich weiterentwickeln wird“, so Lohr weiter.

„Wir freuen uns, dass das amerikanische Salzgeschäft von K+S zu uns kommt„, sagt James Fordyce, Co-CEO von Stone Canyon Industries Holdings. „Die Kombination aus der bekannten Marke Morton Salt und anderen führenden Produkten und Lösungen des amerikanischen Salzgeschäfts zusammen mit der Kissner Group Holdings von Stone Canyon ermöglicht es, unser Produktangebot für Verbraucher sowie öffentliche und Gewerbekunden zu erweitern. Das amerikanische Salzgeschäft fügt dem langfristigen und wachstumsorientierten Geschäftsmodell von Stone Canyon einen integralen Bestandteil hinzu.“

Die Operative Einheit Americas beinhaltet im Wesentlichen K+S Chile, die im Jahr 2006 erworbene und unter dem früheren Namen bekannte SPL und die im Jahr 2009 akquirierte Morton Salt (USA) sowie K+S Windsor Salt (Kanada).

3,2 Mrd USD ist nicht schlecht

und würde bei Genhemingung der Kartellbehörden – wogegen wenig spricht – vor allen Dingen die geplante Neuausrichtung der Gesellschaft durchfinanzieren. Die mit dem Verkauf der Operativen Einheit Americas einhergehende Fokussierung auf das Geschäft mit mineralischen Düngemitteln und Spezialitäten ist mit einer umfassenden Neuausrichtung von K+S verbunden. Das schließt eine umfangreiche Restrukturierung der Verwaltungsfunktionen ein. Die Operative Einheit Europe+ und die Holding sollen zu einer schlankeren und leistungsfähigeren K+S geformt. Die künftige funktionale Organisationsstruktur sieht eine Reduktion des Budgets für die Verwaltungsfunktionen um 30 % bzw. insgesamt rund 60 Mio. EUR auf 140 Mio. EUR pro Jahr ab 2021 vor.

Darüber hinaus sei K+S bei der Realisierung von Synergien in Produktion, Logistik, Einkauf, Vertrieb und Marketing weiterhin auf einem sehr guten Weg, die angestrebte Größenordnung von insgesamt mehr als 150 Mio. EUR pro Jahr ab 2021 zu erreichen. Mit der Umsetzung aller Maßnahmen strebt K+S den Abbau der Verschuldung bis Ende 2021 um deutlich mehr als 2 Mrd. EUR an und will damit die Voraussetzungen für ein stabiles Crossover-Rating schaffen. Und die 3,2 Mrd USD wären dabei sehr hilfreich. Derzeit beträgt die Netto-Finanzverschuldung (Stand 30.06.2020): 2.979,4 Mio. EUR.

Unsere Reihe über Wasserstoffaktien:

H2TEIL1: Ballard Power Systems Inc – Kursrakete steigt weiter oder…

H2TEIL2: Plug Power Inc. – Kursdelle+Kaufkurse oder geht es weiter runter?

H2TEIL3: Nel Asa – Elektrolyse, Tankstellen und mehr, Milliardenmarkt. Für Nel?

H2TEIL4:NIKOLA Corp. – TESLA Nachfolger auf dem Weg?

H2TEIL5:SFC Energy AG. – Deutschlands Ballard Power?

Amerikaverkauf eingepreist? Eher nicht…

Spannend ist die weitere Entwicklung im geplanten Verkaufsprozess des gesamten Amerikageschäfts – Ergebnis sollte eine kräftige Reduktion der Unternehmensschulden sein.

Erinnert an die Ad-hoc vom 11.03.2020 als sich K+S festlegte: Eine kleinere, flexiblere unds fokussiertere mit weniger Schulden K+S soll es werden: „Der Aufsichtsrat hat heute der Entscheidung des Vorstands vom 5. März 2020 zugestimmt, den vollständigen Verkauf der Operativen Einheit Americas voranzutreiben. Das Signing wird für 2020 erwartet. Die damit einhergehende Fokussierung auf das Geschäft mit mineralischen Düngemitteln und Spezialitäten ist mit einer umfassenden Neuausrichtung von K+S verbunden. Das schließt eine umfangreiche Restrukturierung der Organisationsstrukturen sowie eine neue Dimensionierung der Verwaltungsfunktionen ein. Mit der Umsetzung aller Maßnahmen wird ein Abbau der Verschuldung in den nächsten zwei Jahren um voraussichtlich deutlich mehr als 2 Mrd. € möglich, und die Voraussetzungen für ein stabiles Cross Over Rating werden geschaffen. Die neue Aufstellung mit einer soliden finanziellen Basis ermöglicht es K+S, das ertragsstarke Geschäft mit Düngemittelspezialitäten auszubauen.“

AUSBLICK – nicht schlecht

K+S konkretisierte den Ausblick für das Jahr 2020 und erwartet nun ein EBITDA vor einmaligen Restrukturierungsaufwendungen von rund 520 Mio. EUR (2019: 640 Mio. EUR). Nach Berücksichtigung dieses Einmalaufwandes, der bis zu 40 Mio. EUR betragen könnte, ist von einem EBITDA in Höhe von rund 480 Mio. EUR auszugehen. Coronabedingte Effizienzverluste seien in der Prognose berücksichtigt und würden durch Effekte aus dem umfangreichen Maßnahmenpaket in etwa kompensiert.

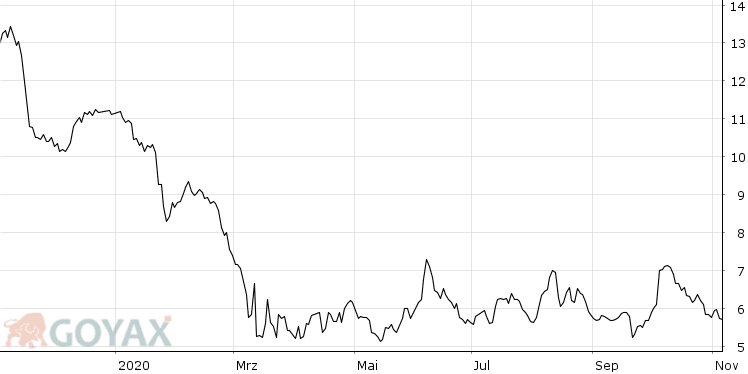

Aktuell (04.11.2020 / 14.36 Uhr) notieren die Aktien der K+S AG im XETRA-Handel mit -1,21 % im Minus bei 5,89 EUR. Auch diese Aktie können Sie bereits ab 0,00 EUR auf Smartbroker handeln.