Die AURELIUS Equity Opportunities SE & Co. KGaA (ISIN: DE000A0JK2A8) wollte eigentlich noch einen oder mehrere Verkäufe liefern, jetzt kommt etwas ganz anderes.

Man hat bei Aurelius offensichtlich eine große Chance identifiziert – Nukleus eines neuen – größeren – Unternehmens in einer Boombranche. Oft scheitern erfolgreiche Mittelständler daran, den Schritt zu einem Konzern organisatorisch zu bewältigen oder zu finanzieren. HIER WURDE AURELIUS OFFENSICHTLICH FÜNDIG. 210 Mitarbeiter und starke 55 Mio. EUR Umsatz – Aussagen zum Ertrag fehlen bei der Veröffentlichung. (Solllten nachgeliefert werden, andernfalls sind die Bilanzen Deutscher Gesellschaften öffentlich zugänglich). {loadmodule mod_custom,Nebenwerte – Anzeige in Artikel (Wasserstoff)}

Aurelius übernimmt die Mehrheit

an der ZIM Flugsitz GmbH mit Sitz in Markdorf am Bodensee von der Gründerfamilie Zimmermann. ZIM Flugsitz wurde 2008 von dem Ingenieurs-Ehepaar Zimmermann, welches am Unternehmen beteiligt und in der Geschäftsführung des Unternehmens verbleiben wird, gegründet und ist seither stetig gewachsen. Mit einer branchenweit anerkannten Entwicklungsabteilung und einem innovativen und qualitativ hochwertigen Produktportfolio vor allem für die Economy und Premium Economy Klasse ist ZIM Flugsitz gut positioniert, um vom langfristigen Wachstumstrend im Markt für Flugsitze zu profitieren. Zu den Kunden des Unternehmens zählen zahlreiche internationale Fluglinien wie Lufthansa, Singapore Airlines, Japan Airlines und ANA.{loadmodule mod_custom,Nebenwerte – Anzeige in Artikel (Google)}

„Seit Gründung 2008 sind wir als Familienunternehmen stark gewachsen und haben erfolgreich den Einstieg in das Linefit-Segment und in die Premium-Economy gemeistert. Nun wird es Zeit, auch unsere Finanzierungsstruktur und Organisation auf zukünftiges Wachstum auszurichten, und wir freuen uns, mit AURELIUS einen erfahrenen Investor gefunden zu haben, der uns bei dieser Aufgabe unterstützt,“ sagt Angelika Zimmermann, President von ZIM Flugsitz.

AURELIUS wird das Unternehmen finanziell und operativ unterstützen, um weiteres Wachstum zu ermöglichen. „Hierbei sind operative Verbesserungen sowie die Optimierung der Finanzierungsstruktur geplant. Mit dem bestehenden Portfolio an hervorragenden Produkten sowie mit weiteren Neuentwicklungen soll das Wachstum konsequent fortgeführt werden.“ Deutet auf wirtschaftliche Probleme zumindest Ertragsschwäche hin – also ein „typischer“ Aurelius-Fall.

„Die Transaktion zeigt, dass das Wertversprechen unserer weitreichenden operativen Ressourcen auch von mittelständischen Unternehmen geschätzt wird. Wir freuen uns darauf, das Unternehmen gemeinsam mit dem Ehepaar Zimmermann weiter zu entwickeln und auf die nächste Ebene zu heben“, sagt Dr. Dirk Markus, Vorstandsvorsitzender von AURELIUS. {loadmodule mod_custom,Nebenwerte – Anzeige in Artikel (Google)}

Aggressivere Verbuchung von Beteiligungen?

Bei börsennotierten Beteiligungen ist es einfach: Börsenkurs zum Stichtag oder Tiefstkurs im Zeitraum mal Aktien gleich Wert der Beteiligung. Klappt bei HanseYachts, die einzige börsennotierte Beteiligung der Aurelius oder bei STS bei der Mutares, aber alle anderen Beteiligungen haben die Problematik der Bewertung. Kaufpreis ist eine konservative Lösung, die aber beim Modell Aurelius zu kurz greift., da man ja gerade problematische Firmen sucht und übernimmt. Hier wurde Aurelius früher öfter kritisiert: Bei Veräußerungen von Beteiligungen sind die „Gewinne“ nicht so beeindruckend, wie sie sein könnten, wenn nicht bereits im Vorfeld Bewertungen erfolgen würden, die die Fortschritte der Aurelius im Sanierungsprozess widerspiegeln – zumindest teilweise. Aus dem Neun-Monats-Bericht:“Die Erträge aus der Auflösung negativer Unterschiedsbeträge aus der Kapitalkonsolidierung („bargain purchase“) erreichten 15,4 Mio. EUR (Q1-Q3 2018: 12,8 Mio. EUR).“ Aber es sind immer noch beeindruckende Gewinne aus den Exits, die aufgrund der Aurelius-Dividenden-Politik zu jährlichen Aufschlägen auf die „fast schon Normdividende“ von 1,50 EUR verwendet werden. So gab es in den letzten Jahren immer wieder eine sehr hohe Dividendenrendite. So wohl auch für das Jahr 2019 zu erwarten.

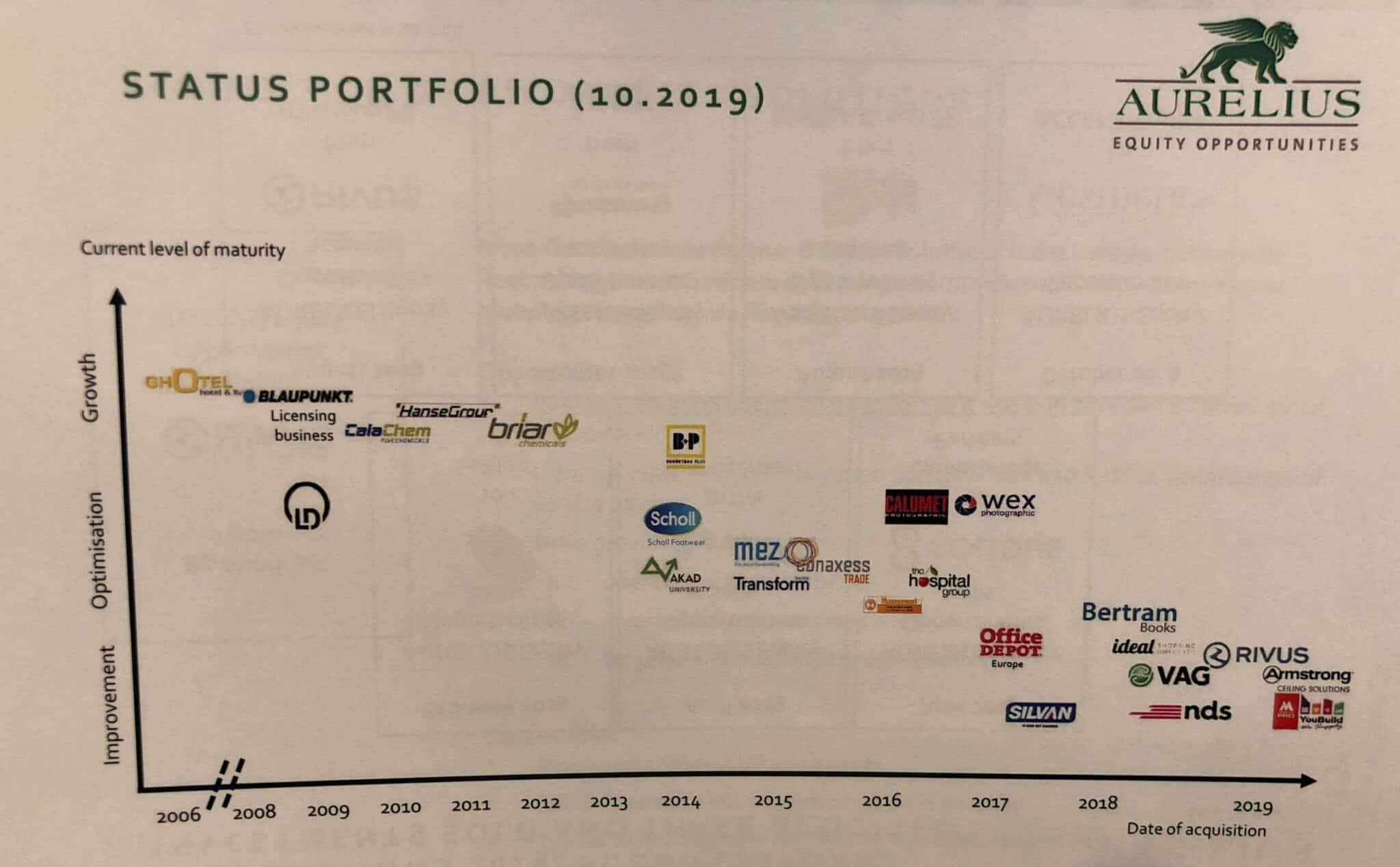

Wussten Sie, das Aurelius bis jetzt über 100 Unternehmen gekauft, umgebaut und größtenteils bereits wieder veräußert hat? Und das mit einem durchschnittlichen Multiple von 8,5 auf das eingesetzte Geld? Gut Track Record ist schön und gut, aber eigentlich zählt nur die Zukunft, also zur Zukunft: 22 Unternehmen im Portfolio, 3,5 Mrd. Umsatz. {loadmodule mod_custom,Nebenwerte – Anzeige in Artikel (Google)}

„Warum ist ihr Aktienkurs 7% niedriger?“

War eine Frage auf die es keine richtige – wie sollte es auch – Antwort in der Fragerunde gab. „Wir haben eine Dividendenausschüttung von rund 9% gezahlt, so …“ Aber letztendlich ist die Kursentwicklung auch für den CEO nicht erklärbar. Aurelius ist dazu verurteilt zu liefern, Dividenden zu erwirtschaften und der Aktienkurs …

… eine Handvoll Unternehmen sind verkaufsreif.

Äußerte sich der CEO von Aurelius bereits in unserem Interview selbsbewust und dieses wiederholte er eindrücklich – der Druck steigt jetzt auch zu liefern, selber produziert. So etwas macht man nicht ohne hohe eigene Erwartungshaltungen. Wir sollten also noch einiges erwarten für dieses Jahr. Zumindest lässt das Verhalten der Verantwortlichen darauf schließen. Die Aktienkursentwicklung zeigt bisher wenig Euphorie oder auch nur „Ernstnehmen“ der Ankündigungen. Aber so ist es ja häufiger bei der Aurelius Aktie zu beobachten. Also warten wir auf die nächsten Kandidaten. HanseYachts? Könnte durchaus sein, man lieferte das „beste Konzernergebnis seit 10 Jahren“ bei HanseYachts. Die Braut ist schön, schön genug für einen kurzfristigen Verkauf? Man darf gespannt sein.Insbesondere stellte sich HanseYachts gestern auf dem Eigenkapitalforum selber ins Schaufenster – man will, man kann und man wird erfolgreich weiter wachsen, die Frage ist nur mit welchem Eigentümer…

Äußerte sich der CEO von Aurelius bereits in unserem Interview selbsbewust und dieses wiederholte er eindrücklich – der Druck steigt jetzt auch zu liefern, selber produziert. So etwas macht man nicht ohne hohe eigene Erwartungshaltungen. Wir sollten also noch einiges erwarten für dieses Jahr. Zumindest lässt das Verhalten der Verantwortlichen darauf schließen. Die Aktienkursentwicklung zeigt bisher wenig Euphorie oder auch nur „Ernstnehmen“ der Ankündigungen. Aber so ist es ja häufiger bei der Aurelius Aktie zu beobachten. Also warten wir auf die nächsten Kandidaten. HanseYachts? Könnte durchaus sein, man lieferte das „beste Konzernergebnis seit 10 Jahren“ bei HanseYachts. Die Braut ist schön, schön genug für einen kurzfristigen Verkauf? Man darf gespannt sein.Insbesondere stellte sich HanseYachts gestern auf dem Eigenkapitalforum selber ins Schaufenster – man will, man kann und man wird erfolgreich weiter wachsen, die Frage ist nur mit welchem Eigentümer…

Weitere Kandidaten, die von Aurelius als Verkaufskandidaten gehandelt werden: GHOTEL, seit 2006 Teil der Aurelius-Geschichte, schon ein sehr langer Zeitraum, gerade für Aurelius, und laut Aussagen auf dem Wachstumspfad – also eine perfekte Braut mit großer Mitgift? GHOTEL ist in einer interessanten Branche tätig und bietet potentiellen Käufern eine gute Gelegenheit ein bestehendes Portfolio zu erweitern oder zu ergänzen, wer weiss?

Blaupunkt – Lizenzgeschäft, betrieben aus Luxemburg, auf dem Wachstumspfad und sehr wahrscheinlich auch in der Auslage, wie briar und CalaChem. Alles Beteiligungen, die laut Aurelius bereits auf dem Wachstumspfad sind und „schön“ genug sind. Genug Möglichkeiten, die heute wiederholten Ankündigungen anstehender „Weiterer Verkäufe“ umzusetzen. Aurelius hat sich hier selber unter Lieferungsdruck gesetzt.

Der NAV

Der Net Asset Value des AURELIUS Portfolios lag nach Zahlung der von der Hauptversammlung im Juli diesen Jahres beschlossenen Dividende in Höhe von 89 Mio. EUR zum 30. September 2019 bei 1,24 Mrd. Euro (31. Dezember 2018: 1,40 Mrd. EUR), die liquiden Mittel bei 311,8 Mio. EUR (31. Dezember 2018: 290,8 Mio. EUR): 40,423 EUR pro Aktie. HIER: DIE aktuelle Analyse zu AURELIUS kostenlos. Auf der Gewinnerstraße?

Fazit: Aurelius handelt unter NAV. Und schüttet attraktive Dividenden aus.{loadmodule mod_custom,Sentifi Text Widget}

Der Kopf hinter dem Erfolg

Über seine Strategie und seinen Führungsstil kam einiges in unserem Interview – teilweise indirekt – zu Tage:

Herr Dr. Markus, erst einmal zur Struktur der Aurelius Gruppe: Es geht um den Erwerb und den Um- und Aufbau von Unternehmen, Immobilien und noch einiges anderes. Wie ist die Gruppe aufgestellt und an welchem Teil ist eigentlich der Aktionär der börsengehandelten Aurelius-Aktie beteiligt?

Die AURELIUS Equity Opportunities SE & Co. KGaA ist der börsengehandelte Investmentarm mit Fokus auf Konzernabspaltungen und Plattform-Investitionen im MidMarket in verschiedenen Branchen. Gestartet haben wir dieses Geschäft 2006 als AURELIUS AG. Inzwischen ist die AURELIUS Gruppe eine europaweit aktive Investmentgruppe mit Büros in München, London, Stockholm, Madrid und Amsterdam und in den Geschäftsfeldern FORTSETZUNG

{loadmodule mod_custom,Nebenwerte – Anzeige in Artikel (Produkt)}

Aktuell (16.12.2019 / 08:00 Uhr) handeln die Aktien der AURELIUS Equity Opportunities SE & Co. KGaA im Tradegate-Handel bei 36,48 EUR – leicht im Plus.