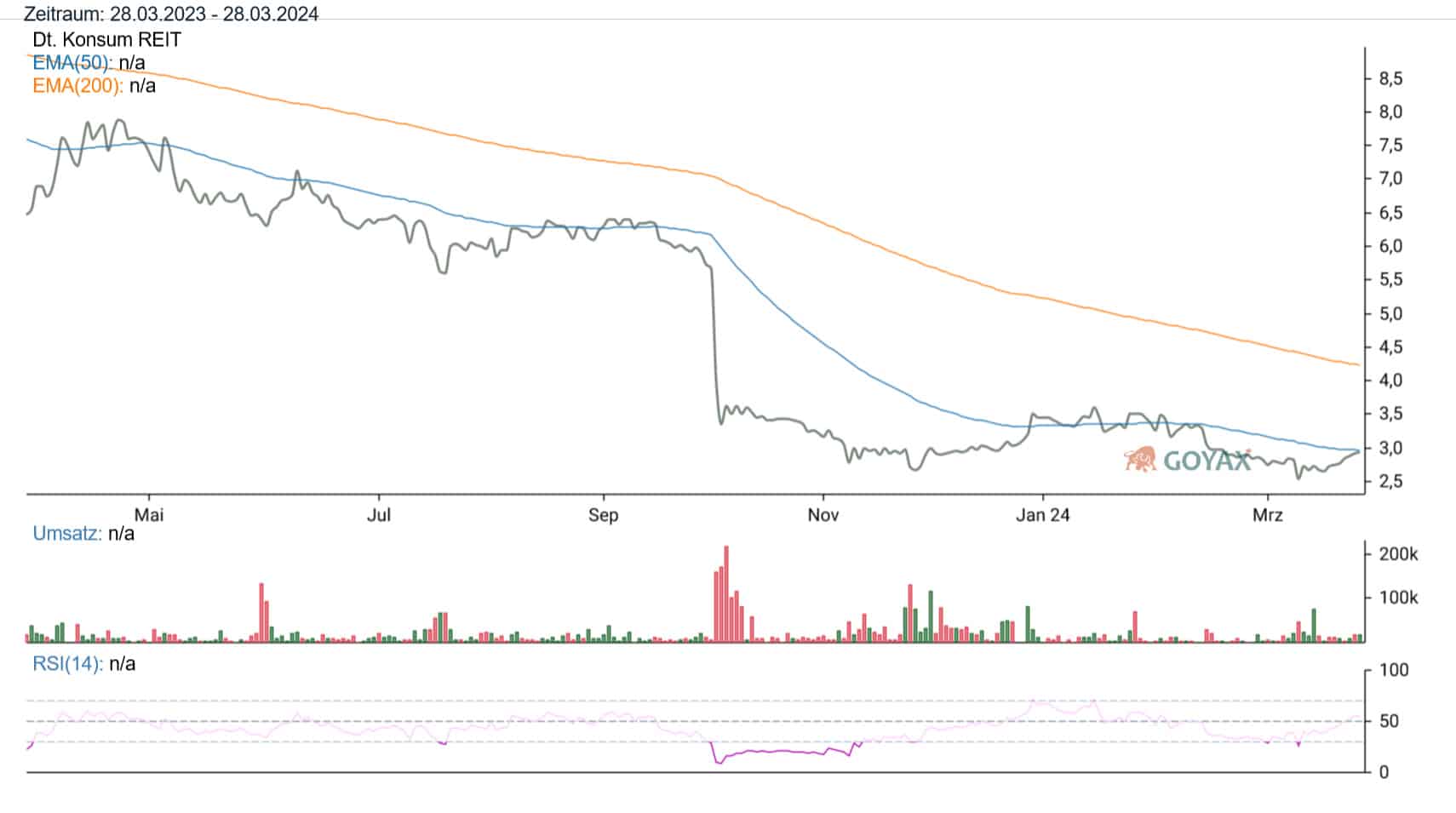

Deutsche Konsum REIT – eine Immobiliengesellschaft, die am Abgrund steht. Warum? Deutsche Konsum REIT muss dieses Jahr fällige Anleihen refinanzieren und wird es wohl nicht innerhalb der Laufzeiten schaffen.

Bei Deutsche Konsum REIT entstand die Existenzgefährdung wegen undurchsichtiger Vorgänge, fehlender Corporate Governance und einem Hauptaktionär, der die Liquidität der Deutsche Konsum REIT als Privateigentum behandelte. Mittwoch um 21:30 Uhr meldete die Deutsche Konsum REIT wenigstens Fortschritte auf dem Weg zur möglichen Insolvenzvermeidung. Und es geht insgesamt um Fälligkeiten von rund 106 Mio EUR – bei einer ausgeplünderten Liquiditätsreserve wg. Aktionärsdarlehen. Neben den später zu beleuchtenden Zwischenergebnissen der Gläubigergespräche vom Mittwoch, die u.a. die Fälligkeitsverscheibung der 70 Mio Anleihe vom 5.04. auf den 3.05. beinhalten, um Zeit für die Verhandlungen zu haben, kann eine Meldung von Donnerstag die Rettung für die leidenden Deutsche Konsum REIT Aktionäre bedeuten:

Aktien KW 13 Rekordlauf geht weiter. Euphorie? Nahe dran. Renk. HENSOLDT. Encavis. Nordex. SFC Energy. Energiekontor. Aroundtown. Deutsche Konsum REIT. STEMMER. Kontron. DEMIRE. Rheinmetall.

Aroundtown 2023 tiefrot wegen Bewertungsabschlägen, aber starke Liquidität, Zukunftsfähigkeit durch unbelastete Immobilien, stabilen Erträgen.

Zukäufe gab es trotz Opportunitäten aus bekanntem Grund nicht – aber jetzt einen Verkauf von 14 Einzelhandelsimmobilien – knapp 80 Mio EUR vor eventuellen Hypotheken für die Gläubiger.

Um 14:25 Uhr hiess es gestern: „Der Vorstand der Deutsche Konsum REIT-AG (“DKR“) (ISIN DE000A14KRD3) hat heute den Verkauf eines Teilportfolios notariell beurkundet. Das Teilportfolio setzt sich aus 14 Einzelhandelsimmobilien mit einer Jahresmiete von etwa EUR 5,5 Mio. zusammen.

Anmerkung: In den sozialen Medien findet sich der Hinweis eines i.d.R. äusserst sachverständigen CEO’s einer anderen Immobiliengesellschaft in derselben Nische, der sich aufgrund einer Analyse des Geschäftsberichts der DKR festlegt: „Nach meiner Rechnung erfolgte der Verkauf zum Faktor von etwa 14,3 auf die Jahresnettomieten.“ – Ergäbe die von uns angesprochenen knapp 80 Mio EUR. Für einen Notverkauf – anders kann man es wohl nicht bezeichnen – in der aktuellen Marktlage kein schlechter Preis. Werden wohl die Filetstücke des Portfolios gewesen sein – und zur Erinnerung es geht vordringlich um den Asugleich der „brennenden“ gut 60 Mio EUR beim Hauptaktionär Obotritia.

Der Verkauf erfolgt mit einem Abschlag von rund 3,8 % auf die derzeitigen IFRS-Buchwerte. Die DKR erwartet, die Transaktion bis voraussichtlich Juni 2024 abschließen zu können. Die durch den Verkauf der Liegenschaften freigesetzte Liquidität wird die Gesellschaft vollständig zur Rückführung von Bank- und Anleiheverbindlichkeiten einsetzen.“ (DKR ad-hoc, 28.03.2024, 14:25 Uhr)

Energiekontor – Aktie fällt fast 10% – nach rekordmässigen Zahlen für 2023, einem Ausblick, der von verzögerten Abrechnungen spricht, aber…

STEMMER IMAGING setzt auf anorganisches Wachstum, um die Nachfrageschwäche an den angestammten Märkten auszugleichen. In den USA wurde man fündig.

More to come…

Und damit scheint es noch nicht vorbei zu sein, denn in der anschliessenden Corporate News um 15:00 Uhr heisst es vielsagend: „(…) Die Gesellschaft arbeitet derzeit an weiteren, ausgewählten Verkäufen, die insbesondere zur Bereinigung des bestehenden Immobilienportfolios durchgeführt werden sollen. Die dadurch gewonnene Liquidität soll ebenfalls zur Optimierung der Fremdkapitalstruktur eingesetzt werden.“ Und klar: Optimierung der Fremdkapitalstruktur bedeutet Bedienung der ausstehenden, fällig werdenden Anleihen – Anleihegläubiger haben eine starke Position und werden diese ausnutzen. Zum Nachteil der zum Zuschauen verurteilten Aktionäre, die aber imme rnoch zufrieden sein müssen, wenn eine Klärung ohne Insolvenz mit den anleihegläubigern erreicht werden kann.

Deutsche Konsum REIT – Offensichtlich kann man die am 5. April fällige Anleihe nicht bedienen. Prolongation angestrebt – dito für die am 31.05. fällige Anleihe – in Summe knapp 106 Mio EUR.

Bilanz zum 30.09.2023 verhagelt. Ursache? Wertberichtigungen, Steuerrückstellung und besonders ärgerlich, da unnötiges Risiko, Hauptaktionär bleibt 62,5 Mio EUR schuldig und reisst die Gesellschaft in eine schwere Krise. Seitdem: „Sicherheiten des Hauptaktionärs“ führen zu 70% Wertberichtigung der Forderung, gestundet bis 30.06.2025. Hilft also erstmal nicht bei den in 2024 fälligen Anleihen.

Branicks Group löst die Fälligkeiten 2024. Dazu verkauft man Immobilien an Tochter. Und aroundtown zeigt starke Liquidität. Dazu Zukunftsfähigkeit mit 23er Zahlen.

Renk starke Prognose 2024. Und 2023 mit Rekordauftragseingängen. So gilt: Defenseaktien scheinen derzeit nicht zu bremsen. HENSOLDT. Rheinmetall. Renk.

Und während einerseits fraglich ist, bis wann und ob überhaupt signifikante Forderungsbeträge an die Deutsche Konsum REIT von den – Stand 9.12.2023 – mittlerweile 63 Mio EUR seitens des Hauptaktionärs zurückfliessen werden, geht das Tagesgeschäft bei der Deutsche Konsum REIT weiter – immerhin rund 1 Mrd EUR Immobilienvermögen nach den kräftigen Abschreibungen im letzten Geschäftsjahr sind eine Hausnummer.

Eingeständnis nicht fristgemäss leisten zu können – Dank dem Hauptaktionär und Aufsichtsrat der Deutsche Konsum REIT

Wohl nur in der Nacht traute man sich einzugestehen, dass die 2024 fälligen Anleihen nicht fristgemäss zurückgezahlt werdne können: Der Vorstand der Deutsche Konsum REIT-AG (ISIN: DE000A14KRD3) befinde sich in fortgeschrittenen Verhandlungen mit den Anleihegläubigern über die Verlängerung der jeweiligen Laufzeiten (i) der am 5. April 2024 fälligen, unbesicherten Anleihe der DKR mit einem ausstehenden Gesamtnominal von 70 Mio EUR (ISIN DE000A2TR5A0; im Folgenden die „Anleihe 1“), sowie (ii) der am 31. Mai 2024 fälligen, besicherten Anleihe der DKR mit einem ausstehenden Gesamtnominal von 35,9 Mio EUR (ISIN DE000A2G8WQ9; im Folgenden die „Anleihe 2“).

Encavis Aktie behalten, das KKR-Angebot annehmen? Der Platow Brief schlägt einen dritten Weg vor. Mit guten Gründen.

Licht am Ende des Tunnels? Immobilienaktien bald wieder interessant? Blick auf die aktuelle Situation bei den Immobilienaktien. Teil 1 mit alstria. aroundtown. DEFAMA.

Licht am Ende des Tunnels? Immobilienaktien bald wieder interessant? Blick auf die aktuelle Situation bei den Immobilienaktien. Teil 5 mit TAG Immobilien Vonovia

INTERVIEW. Media and Games Invest. Werbung soll die neue Media and Games wieder zu 25-30% Wachstumsraten zurückbringen. CEO und Hauptaktionär Remco Westermann im Interview. Werden die 6,00 EUR unerreichte Kurshochs der Vergangenheit sein oder sind sie wieder möglich?

Und es heisst nun, dass der Vorstand derzeit davon ausgehe, dass die finalen Vereinbarungen mit den Anleihegläubigern der Anleihen 1 und der Anleihe 2 zur Verlängerung der jeweiligen Laufzeit voraussichtlich bis Ende April 2024 erfolgen. Dies ist gegenwärtig noch mit Unsicherheiten verbunden. Zudem ist die Zustimmung des Aufsichtsrats einzuholen. Aus diesem Grunde sei am Mittwoch zunächst das Fälligkeitsdatum der Anleihe 1 vom 5. April 2024 mit Zustimmung der Anleihegläubiger um einen Monat auf den 3. Mai 2024 verschoben.

Operativ wäre Deutsche Konsum REIT interessanter, weniger verschuldet und in der Lage zu Zukäufen in der Krise, wenn nicht Corporate Governance ein Fremdwort gewesen wäre…

Zuerst zu relativ guten operativen Ergebnissen im am 31.12. geendeten Q1 des Geschäftsjahres 2023/4, später dann zu den „nichterwähnten“ Punkten und Schwächen: Die Mieterlöse der Deutschen Konsum REIT haben sich gegenüber dem Vorjahresvergleichszeitraum um 6,6 % von 18,7 Mio auf 19,9 Mio EUR erhöht – unbestritten ist der Markt für Fachmarktzentren relativ stabil, die Mieternachfrage hoch. Dies resultiert im Wesentlichen aus indexbasierten Mieterhöhungen sowie den letzten Ankäufen, die im Vorjahresvergleichsquartal nur teilweise Mieterlöse generiert haben.

Die FFO verminderten sich gegenüber dem Vorjahreszeitraum um 21,1 % auf 8,0 Mio EUR. (Q1 2022/2023: 10,2 Mio eUR) bzw. EUR 0,23 je Aktie (Q1 2022/2023: EUR 0,29 je Aktie). Maßgeblich für diesen Rückgang war in erster Linie der Anstieg der Nettozinsaufwendungen um rund 1,5 Mio EUR – auch hier im „üblichen Rahmen eienr immobiliengeselslchaft, der grosse Zins-Schlag wird kommen, wenn die Anleihen refinanziert oder prolongiert werden sollten/müssen.

Und der Verschuldungsgrad – LTV – …

… aufgrund der Kombination aus Wertberichtigungen auf Immobilienbestand, Forderung an Hauptaktionär und Aufwendungen wegen potentieller REIT-Status-Aberkennung bleibt weiter über 60%, höher als bei Deutscher Konsum REIT gewohnt/gewünscht. Die Folgen habne direkte Auswirkungen auf die zukünftige Ertragskraft – Deleveraging bedeutet keine Zukäufe in einem günstiger gewordenen Markt für Fachmarktzentren. Während eine DEFAMA entspannt Chancen nutzen kann und zukauft, muss die Deutsche Konsum trotz gegenteiliger Aussagen im letzten Jahr wegbleiben – bekanntes Problem: Liquidität wurde durch Hauptaktionär auf ein Minimum reduziert.

Der EPRA NTA (voll verwässert) ist im Zuge des positiven Periodenergebnisses leicht angestiegen und beträgt zum 31. Dezember 2023 EUR 7,78 je Aktie (30. September 2023: EUR 7,64 je Aktie). Der innere Wert der Aktie liegt damit weiterhin deutlich über dem aktuellen Aktienkurs, was wenig verwundern kann. Aufgrund der laufenden Tilgungen der Immobilienfinanzierungen konnte der Net LTV zum Bilanzstichtag leicht gesenkt werden und beläuft sich auf 60,7 % (30. September 2023: 61,6 %).

Deutsche Konsum REIT muss verkaufen – in einem Käufermarkt, schlecht.

Die Aussagen des Managements zur aktuellen Aufgabenliste decken das ganze Dilemma auf: „Die DKR befindet sich weiter in konstruktiven Gesprächen mit der Anleihegläubigerin der im April und Mai 2024 auslaufenden Unternehmensanleihen. Die Gesellschaft geht davon aus, dass dabei zeitnah eine für beide Seiten tragbare Lösung erzielt wird.

Anmerkung: Müssig zu sagen, dass die 63 Mio EUR, die bei Obotritia liegen hier ein gutes Argument wären. „Tragbare Lösung“ – könnte alles bedeuten, von Prolongierung der Anleihen mit erhöhten Zinsen, Debt-Equity-Swap oder „was dazwischen“. Gut für die Aktionäre auf keinen Fall, aber ein Scheitern bei der Lösungssuche könnte die Aktionäre noch teurer zu stehen kommen.

Darüber hinaus arbeitet die Gesellschaft an selektiven Objektveräußerungen zum Buchwert, um die Verschuldung schrittweise zu senken.

Anmerkung: In einem Käufermarkt verkaufen zu müssen, lässt keine tollen Erlöse oder Buchgewinne realistisch erscheinen. Und die potentiellen Käufer kennen die Notlage der Detuschen Konsum REIT. Hier fällt der Donnerstag vollzogene Verkauf der 14 Immobilien zu einem vermuteten Preis von knapp 80 Mio EUR wohl unter die Rubrik: Mission accomplished. Oder muss soagr noch mehr verkauft werden? Laut gestriger Corporate News ist auf jeden Fall mit mehr Verkäufen zu rechnen – kurzfristig. Wäre schade um das Gesamtportfolio – aber immer noch besser, als eine ungeordnete Insolvenz für die Aktionäre.

Aufgrund der derzeit noch in Umsetzung befindlichen Anleiherefinanzierungen und den möglichen Objektveräußerungen kann der Vorstand derzeit noch keine verlässliche Prognose der wesentlichen Finanzkennzahlen für das aktuelle Geschäftsjahr 2023/2024 treffen. Der Vorstand strebt jedoch an, eine Prognose mit dem Halbjahresfinanzbericht geben zu können.“ (Auszug CN DKR, 14.02.2024)

Anmerkung: Zum Halbjahresfinanzbericht sollten zumindest die Auswirkungen aus den Anleihe-Fälligkeiten feststehen. Und auch hier ist die Deutsche Konsum REIT in einer sehr schwachen Verhandlungsposition. Mit dem Rücken zur Wand!

Deutsche Konsum REIT Aktie powered by goyax.de

Natürlich Dividende gestrichen, LTV förmlich explodiert auf über 60%, Zweifel an der Refinanzierung der im April und Mai fälligen Anleihen steigen und Rückführung/Teilrückführung oder überhaupt Rückführung des Darlehens an den Hauptaktionär möglicherweise erst Ende Juni 2025. Die Quartalszahlen können zwar operativ die Chancen auf eine Umstrukturierung der 106 Mio Anleihe wohl erhöhen, aber die wichtigsten Fragezeichen bleiben. Keiner wird in der derzeit unsicheren Lage so einfach neue Anleihen zeichnen oder sich so wenig intelligent anstellen, wie der Vorstand der Deutsche Konsum REIT gegenüber der Obotritia, und ohne weitreichende, belastbare Sicherheiten Darlehen zur Verfügung stellen. Kapitalschnitt? Debt-Equity Swap? Was wird weiter passieren bei der Deutsche Konsum REIT? Schade, was bisher neben dem soliden Stammgeschäft bei der Deutsche Konsum REIT „passiert“ ist…